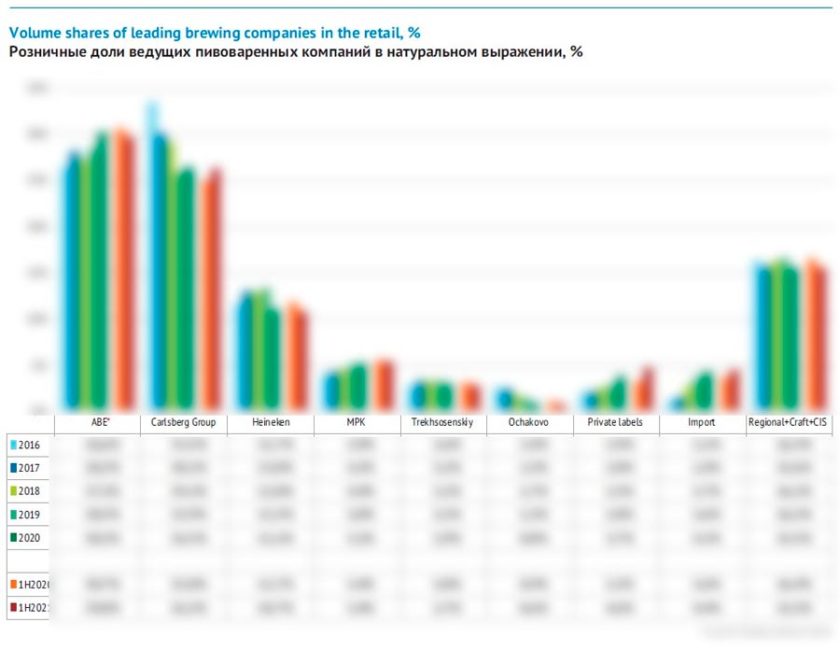

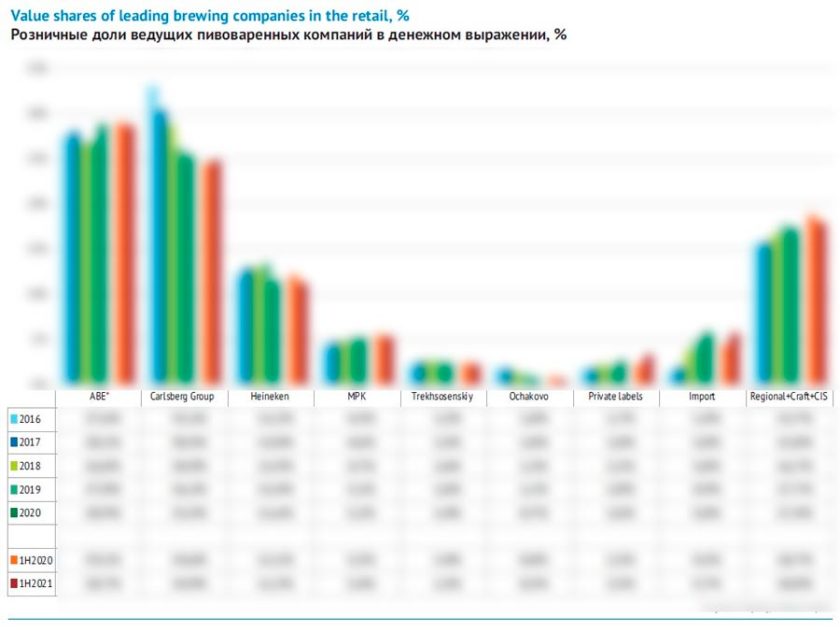

В 2021 году российские пивовары не потеряли своих потребителей, оказалось, что дома они стали пить пива больше и чаще. Рынок удерживает высокую планку прошлого сезона, но теперь растет и в денежном выражении, а также поляризуется по ценовым сегментам. Конкуренцию на рынке определяли Carlsberg Group, которая восстановила объемы, пожертвовав своей маржой, бурно растущие собственные марки сетей и импорт. В этих условиях AB InBev Efes и «МПК» показали хорошую устойчивость, но Heineken не захотела снижать рентабельность и потеряла долю. Региональные пивзаводы на востоке страны также уступили позиции.

Закрепление неожиданно достигнутого

Тренды пивного рынка

Рынок импортного пива

Пиво удерживает потребителя

Ведущие компании и их бренды

AB InBev Efes

«Балтика», Carlsberg Group

Heineken Россия

Другие производители

Закрепление неожиданно достигнутого

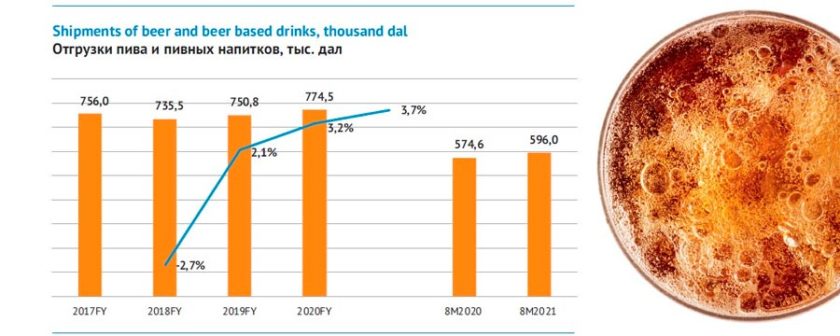

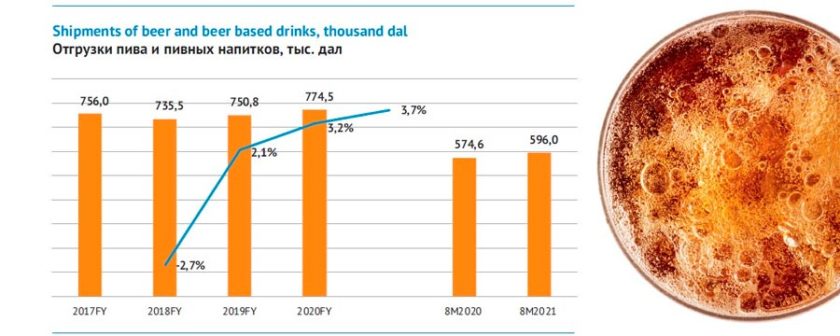

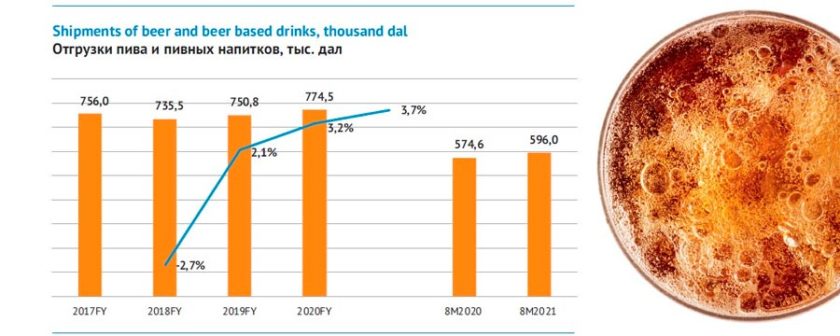

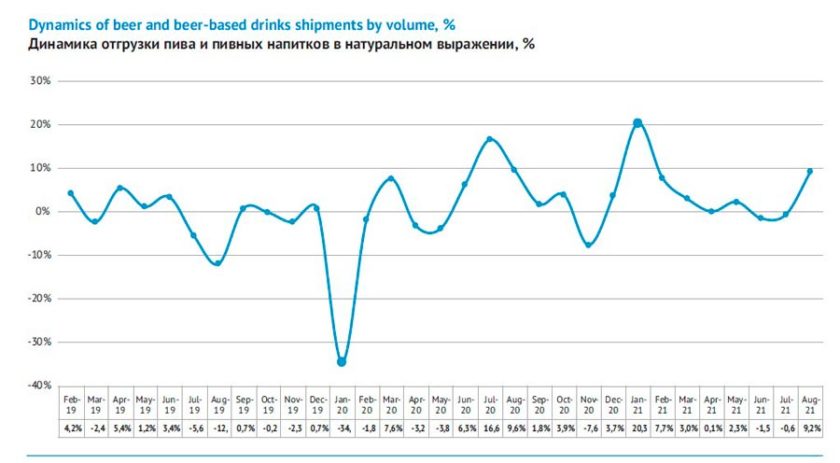

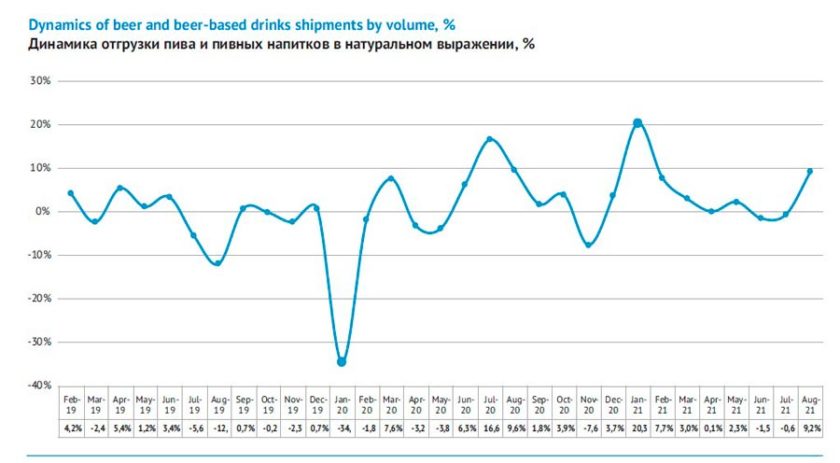

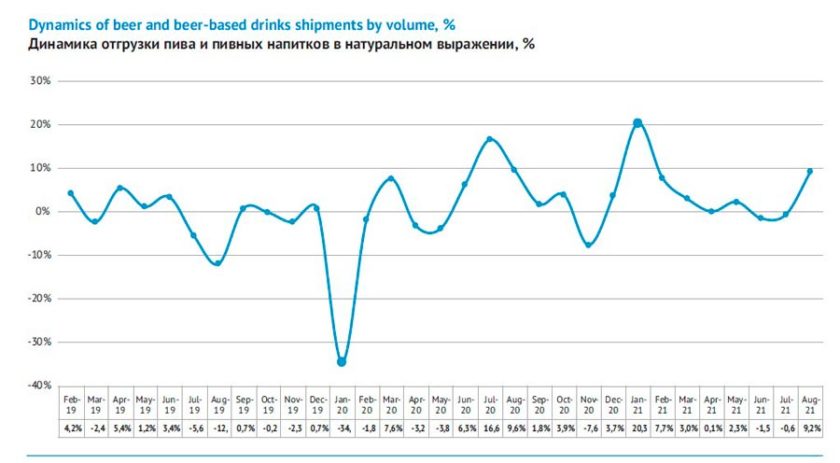

В 2021 году продолжился рост отрасли и пивного рынка. В начале года темпы отгрузок были очень высокими, что вполне объясняется эффектом низкой базы. Ведь на втором году эпидемии коронавируса крупные производители чувствовали себя гораздо увереннее, чем в ее начале. Но летний сезон пройти с положительной динамикой было сложнее. Лето 2020 года было жарким, еще одним фактором роста стала самоизоляция, которая позитивно отразилась на потреблении пива. Продажи пива в июне-августе 2020 года были рекордными за три предыдущих года, увеличившись на 6.2%, констатировала NielsenIQ.

Тем не менее, за 8 месяцев 2021 года, по данным Росстата, темпы роста отгрузок пива и пивных напитков выросли на 3.7%. Поскольку отгрузки подвержены нерыночным колебаниям, более показательны данные аудита городской розницы NielsenIQ. Они говорят о нейтральной динамике продаж пива (+0.9%) в первой половине 2021 года. Однако по завершению жаркого сезона NielsenIQ сообщила, что спрос на «летние» товары оказался выше, чем если бы температура была на среднем уровне прошлых лет. Продажи сезонных категорий начали активно расти с начала июня, достигли пика к началу июля, а в августе пошли на спад. Так, в Москве в июне-августе 2021 года спрос на пиво оказался на 8% выше ожидаемого. В Санкт-Петербурге продажи пива превысили прогнозы более чем на 9%.

Таким образом, на момент подготовки статьи можно говорить, что в 2021 году зафиксированы неожиданно высокие результаты потребления, продаж и производства пива. По итогам года можно ожидать динамики 1-3%.

В денежном выражении розничные продажи в первой половине 2021 года выросли на …%, по данным дистрибуторов. Опережение деньгами литров произошло благодаря росту средней цены пива. Вероятно, по итогам 2021 года рост продаж в деньгах будет еще выше.

Проанализируем рынок пива и причины колебания цен более детально.

Тренды пивного рынка

Ритейлеры и пивовары в деловой прессе сообщали об увеличении объема разовых покупок пива — его стали чаще покупать впрок, больше пить дома. Как мы покажем ниже, с началом эпидемии произошла поляризация в отношении потребителей к алкоголю. Хотя и выросло число людей, которые отказываются от алкоголя, домашнее потребление пива сделало часть его любителей более активными.

Но в отличие от других потребительских товаров, даже когда потребление пива в 2020 году неожиданно оживилось, то повышенный спрос не сопровождался ростом розничных цен. Он был вдвое медленнее официальных темпов инфляции (+6.5%), которые опубликовал Центробанк. Специалисты регулятора объяснили этот скачок увеличением потребительского спроса. Однако, из-за слишком высокой конкуренции на рынке пива, оно не дорожало.

Главную роль в фиксации цен сыграло стремление Carlsberg Group восстановить объемы за счет промоактивности, а также рост доли private labels. Рост цен возобновился лишь в 2021 году. Драйверы этого изменения описывают данные весенней публикации Nielsen IQ.

С одной стороны, резко уменьшилась доля пива, которое продается по промоакциям. В сетевой рознице она составила …% за период март 2020 – апрель 2021 года (MAT на диаграмме), хотя за предыдущий аналогичный период она подросла до …%.

Второй тренд, который не прерывается и положительно влияет на цены, это изменение структуры продаж пива по происхождению. Так, импортное пиво показывало наиболее высокие темпы роста. За рассматриваемый период его продажи выросли более чем на …%, а доля импорта в общей структуре — до …%. Развитие импортного сегмента мы рассмотрим чуть ниже.

Согласно Nielsen IQ, продолжали расти продажи пива в алюминиевых банках, вытесняя стеклобутылку и ПЭТ.

Согласно сообщениям AB InBev, Carlsberg Group и Heineken, в 2020 и первой половине 2021 гг. продолжился рост доли рынка безалкогольного пива, пива с фруктовыми вкусами (Essa, Seth&Riley’s Garage, Dr. Diesel Mix и др.), а также множества специальных сортов.

Очевидным трендом стал отказ россиян от посещения ресторанов и рост домашнего потребления пива. Согласно оценке Carlsberg Group, по итогам 2020 года сегмент HoReCa в России сократился на …%. Впрочем, и до эпидемии или карантинных мер доля продаж пива в российском барно-ресторанном сегменте оценивалась разными игроками в 3-5%.

Фрагментация пивного рынка, по данным Nielsen IQ, продолжает набирать обороты в долгосрочном тренде. Крупнейшие производители остаются лидерами продаж, однако за последний период прибавилось много новых игроков. По ассортименту доля крупнейших марок (подавляющее большинство из которых принадлежит лидерам) постоянно сокращается.

По нашей оценке, основанной на данных дистрибуторов, в ценовой сегментации пивного рынка главным трендом стало продолжения роста доли суперпремиального пива (в основном за счет импорта). Впрочем, резкий прирост суперпремиума, из-за его невысоких абсолютных значений, не слишком сильно отразился на рынке в целом.

Поскольку наиболее сильно просел среднеценовой сегмент, то на фоне сравнительной стабильности экономичного и премиального сегментов можно говорить о тенденции поляризации потребления пива.

В частности, экономичный сегмент в натуральном выражении остался примерно на прежнем уровне в первой половине 2021 года. Но в денежном выражении он потерял … п.п. продаж. К экономичному сегменту мы относим пиво стоимостью до 85 рублей за литр.

Внутри самого сегмента все больше доминируют марки с «распределенной» принадлежностью. Так, огромную массу региональных и национальных брендов заметно подвинули частные торговые марки сетей. Средняя розничная стоимость private labels ниже большинства экономичных брендов. Их доля за год выросла на … п.п.

Импульс росту private labels придала сильно возросшая в начале эпидемии сила сетей. Именно сюда потянулись посетители, сократив частоту импульсных покупок. Однако затем, в течение 2020 года, спрос смещался на сетевые и несетевые магазины «у дома», параллельно доля крупных сетей (гипермаркетов) начала сокращаться.

Также вполне ожидаемо нарастили долю рынка те немногие бренды, которые сделали потребителям самое выгодное предложение.

В первую очередь, это наиболее популярная версия пива «…» от …, которая еще больше подешевела и укрепила свои позиции как национального бренда #2 (после «…»). Выросла доля рынка отдельных региональных пивоварен.

Экономичный сегмент остался на прежнем уровне, потому что «победители» отобрали продажи у других федеральных экономичных брендов AB InBev Efes, Heineken, Carlsberg Group, «Трехсосенского», «Очаково», а также у региональных пивоварен.

Также в первой половине 2021 года на … просел среднеценовой сегмент. К нему мы относим пиво розничной стоимостью 85-110 рублей за литр.

Как всегда, отметим, что сужение мейнстрима связано с многолетним падением лояльности потребителей к крупным федеральным брендам. Они периодически отыгрывают спад. Но если смотреть на долгосрочный тренд, то тенденция к ухудшению положения бывших и существующих мегабрендов очевидна.

Мейнстрим упал бы гораздо заметнее, если бы не начал восстанавливать долю рынка крупнейший российский бренд «…» (прибавил … п.п.). Это восстановление можно объяснить промоактивностью, как реакцией компании на бурный рост ряда конкурирующих брендов от … в прошлом сезоне.

В развитии среднеценового сегмента настораживает тот факт, что некоторые крупные лицензионные бренды, которые лидеры рынка постепенно в него перемещали для поддержки продаж, сокращают долю рынка (например, титульные … и …). Также обратим внимание, что даже для сравнительно небольшого роста лицензионные бренды нуждаются в резком снижении цены, как, например, пиво …, которое из премиального фактически стало среднеценовым.

Негативный вклад в сокращение среднеценового сегмента внесли региональные пивзаводы, (… п.п.). В диапазон 85 — 110 рублей за литр уже попадает … их продукции. Когда-то регионалы комфортно чувствовали себя на рынке доступного пива. Но оттуда их активно вытесняют лидеры рынка и private labels. Для сравнения — доля регионалов в экономичном сегменте розницы упала на … п.п., хотя и так была не очень велика.

В этом контексте понятен конфликт между «Союзом Российских Пивоваров», объединившим региональные предприятия, и лидерами рынка, которые образовали «Ассоциацию производителей пива». Многие предприятия с российским капиталом выступают за введение фиксированной минимальной розничной цены (МРЦ) на пиво, а международные компании – за рыночное регулирование цен.

Лидеры рынка признают, что себестоимость их пива может быть ниже за счет больших объемов выпуска. Поэтому они могут предложить потребителям более привлекательные цены. Но они предупреждают — МРЦ приведет к тому, что потребитель будет вынужден платить за продукт больше, что повлияет на спрос и динамику индустрии. Государственный бюджет пострадает, если уменьшатся поступления акцизов.

Доля рынка премиального сегмента третий год остается на уровне примерно …%, хотя внутри него происходят заметные колебания долей множества брендов. К премиальному пиву мы относим сорта стоимостью 111 – 160 рублей за литр. Большей частью сегмент формируется лицензионным пивом российского производства, точнее, его частью, поскольку лицензионное пиво все более расслаивается по ценовым этажам.

Довольно ровно росла доля премиального пива …, но эта компания уже не играет главную роль на рынке дорогого пива. Эта роль перешла …, которая хоть и внесла основной положительный вклад в динамику сегмента, но некоторые ее премиальные бренды, наоборот, сократили долю рынка. Также очень неровной была динамика продаж у российского подразделения …. Доли некоторых брендов резко взлетели на фоне роста дистрибуции или снижения цен, а некоторых – обвалились, но итоговый баланс был отрицательным. Все заметнее на рынке премиального пива бренды региональных и крафтовых пивоварен.

Суперпремиальный сегмент рынка оказался самым динамичным как в абсолютных, так и в относительных цифрах. К суперпремиуму мы относим бренды розничной стоимостью более 160 рублей за литр (а средняя стоимость превышает 180 руб/л). В первой половине 2021 года в натуральном выражении сегмент прибавил … п.п., но в денежном вырос вдвое больше и почти достиг …% рынка.

Суперпремиальный сегмент в основном формируется импортным пивом, хотя происходит медленная экспансия российских крафтовых пивоваров в супермаркеты.

Стабильно около трети розничных продаж импортного пива приходится на AB InBev Efes, которой принадлежат крупнейшие импортные бренды. Лидер опирается на свою мощную дистрибуторскую сеть и не собирается уступать долю другим поставщикам. Тем не менее, растет разнообразие как с точки зрения импортеров, так и ассортимента.

Рынок импортного пива

По данным ФТС, рост импорта алкогольного пива в первой половине 2021 года ускорился и составил …%. Впрочем, темпы роста были двузначными и раньше, на протяжении 4 лет (с момента запрета поставок украинского пива). Импорт увеличил рыночную долю с …% в 2016 году до …%, исходя из торгового баланса по пиву.

Повышенный спрос на произведенное за рубежом пиво подтверждают и ритейлеры, и импортеры, и лидеры рынка, опрошенные «РБК» (ниже по тексту).

По словам представителя NielsenIQ Павла Фунтикова, продажи импортного пива растут, поскольку у потребителей, с одной стороны, есть запрос на нишевые, локальные продукты, которые воспринимаются как более «качественные», а с другой — тем, что таких брендов стало больше на полке.

Например, у «Ашана» эта тенденция нашла отражение в ассортименте московских гипермаркетов: в них с прошлого года стали появляться «Пивные бутики» с ассортиментом более 200 импортных позиций.

К резкому росту спроса на категории импортного пива в 2020 году привели вызванные пандемией ограничения, считает глава российской Ассоциации производителей пива Андрей Губка. Он напоминает: в ковидный год бары и рестораны во многих российских регионах какое-то время не работали или работали с ограничениями, и люди, предпочитавшие пить в барах в основном импортное пиво, покупали его и в рознице.

Продажи в барах начали снижаться еще до начала локдауна, уже в марте «началась паника, никто не ходил», рассказывает совладелец петербургской сети бельгийских пабов KwakInn Владимир Постниченко. «Людям, которые разбираются в пиве, было негде его брать, поэтому они шли и покупали в магазинах, — видимо, считали, что так более безопасно».

Еще одна причина — резкое сокращение туристических поездок россиян за рубеж в 2020 году, считает представитель российского офиса Heineken Алексей Воробьев.

Еще одним фактором роста спроса на импортное пиво в 2020 году, по мнению собеседников «РБК», могла быть ценовая политика иностранных производителей. Из-за локдауна в Европе местные пивовары оказались в сложных условиях: рестораны и бары были закрыты, туристов не было, поэтому они «были рады любым продажам и предлагали более льготные условия по экспортным ценам», отмечал источник «РБК» в пивоваренной отрасли. В 2020 году дорогостоящий импорт стал более доступным благодаря гибкой ценовой политике производителей, подтверждает представитель AB InBev Efes Ораз Дурдыев.

Пиво удерживает потребителя

Неожиданно высокие продажи 2020 года, которые пивовары как минимум удержали в 2021 году, связаны с изменениями поведения потребителей пива в ответ на эпидемию, «удаленку» и введенные ограничения.

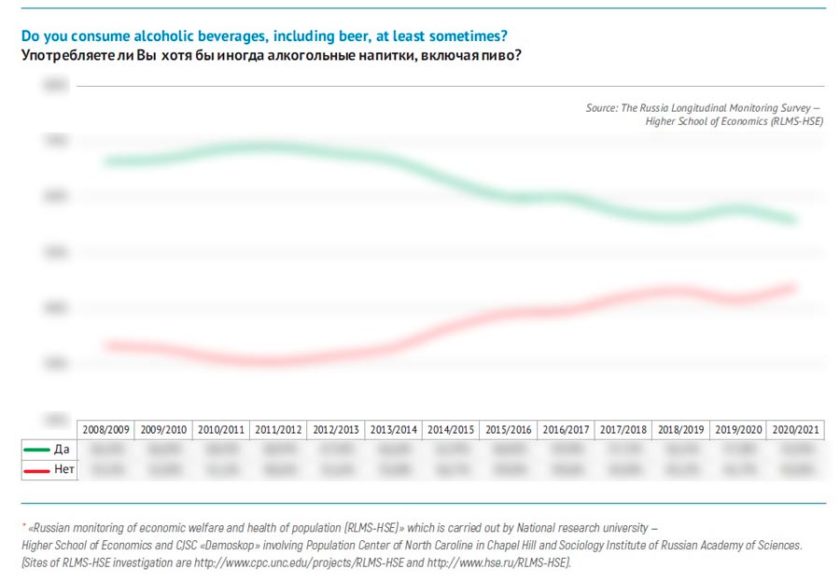

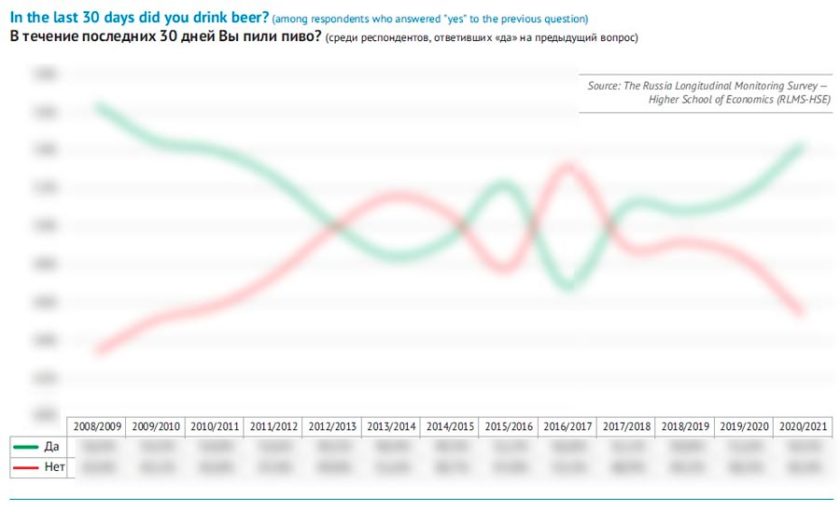

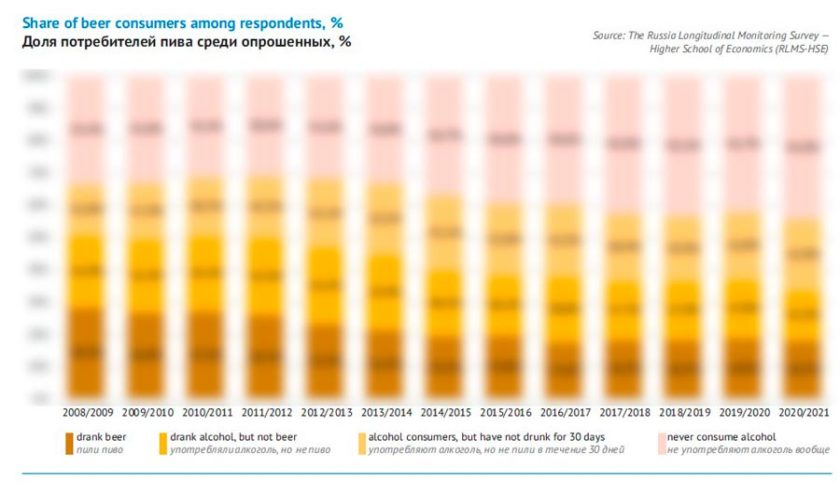

Как именно изменилось это поведение можно узнать из данных ежегодных опросов RLMS-HSE.

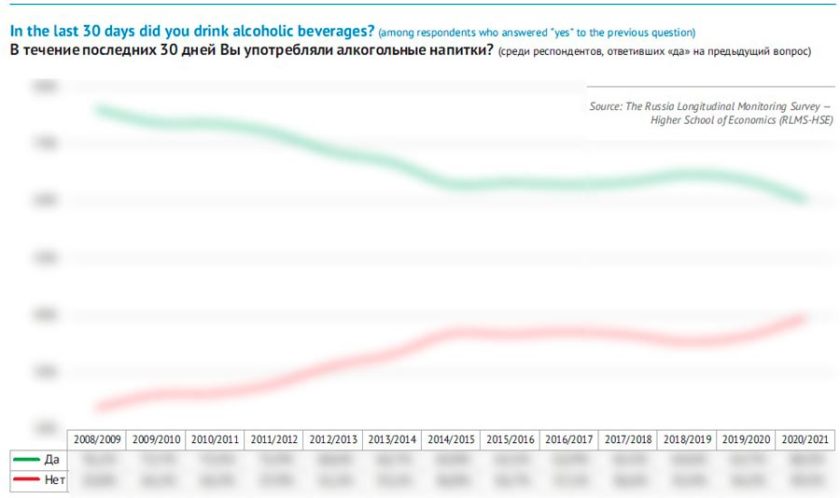

Последняя волна опросов проводилась на рубеже 2020/2021 гг., в низкий сезон, как и все предыдущие опросы. Число участников репрезентативной выборки, которые однозначно ответили на вопросы о потреблении алкоголя, составило 10 286 человек. У тех опрошенных, кто в принципе употребляют алкогольные напитки (…% от общего числа) затем спросили – пили ли они что-нибудь алкогольное в течение 30 дней. А затем у ответивших утвердительно (…% от числа пьющих), уточнили, что именно они пили, как часто и сколько.

Мощным трендом, который продолжался до недавнего времени, был рост числа людей, которые вообще не употребляют алкогольные напитки. Их доля в 2011 году составляла …%, а в 2018 году уже достигла …%. Причины этого перелома мы анализировали в предыдущих публикациях. В измеримых цифрах – происходит сокращение числа потребителей, поскольку убыль старших по возрасту групп все слабее пополняется за счет молодежи.

Сокращение доли молодых потребителей алкоголя (как и объемов выпитого на человека) — это мировая тенденции снижения частоты потребления подростками, зафиксированная с 2006 года. Данные об этом переломном моменте опубликованы в статье 2015 года.

“Decreases in adolescent weekly alcohol use in Europe and North America: evidence from 28 countries from 2002 to 2010” Published by Oxford University Press on behalf of the European Public Health Association. Eur J Public Health. 2015 Apr;25 Suppl 2:69-72. doi: 10.1093/eurpub/ckv031.

Авторы основывались на социологическом исследовании «Здоровое поведение среди школьников» (Health Behaviour in School-Aged Children). Отмечалось, что даже в странах Восточной Европы, где в период 2002-2006 гг. наблюдался устойчивый тренд роста потребления алкоголя среди школьников, в 2006-2010 гг. еженедельное потребление алкоголя сократилось с 12.3 до 10.1%.

Для молодых людей снижалась роль алкоголя как коммуникатора. У них появились альтернативные психические стимуляторы (компьютерные игры, соцсети и пр.). Конечно, определенную роль играет популяризация здорового образа жизни и понимание того, что алкоголь негативно влияет на социальное положение.

COVID-19, казалось бы, сбил развитие этого тренда. Изменения в образе жизни людей впервые за многие годы привели к сокращению числа сообщивших, что они не пьют. И это сокращение нельзя было объяснить погрешностью выборки. К началу 2021 года доля непьющих подросла, но не достигла того уровня, которого можно было ожидать, экстраполируя существовавший тренд.

Но если не смотреть слишком формально, то произошло лишь замещение похожих групп. Помимо людей, которые не пьют вообще, в RLMS выделена подгруппа людей, которые не отказываются от алкоголя в принципе, но к моменту опроса не пили уже 30 дней. Доля этой подгруппы среди «пьющих» длительное время была практически неизменной, но среди всех опрошенных она сокращалась вместе с «пьющими». Однако по мере развития пандемии число «непьющих, но неабстинентов» вдруг существенно выросло. По сути, этот тренд подменил собой рост числа абстинентов.

Итак, к началу 2021 года выросло число людей, которые не употребляли алкоголь. Но почему же тогда рынок пива остался на довольно высокой прошлогодней отметке? Потому что число людей, пивших пиво уменьшилось меньше, чем пивших алкоголь вообще (любые другие напитки).

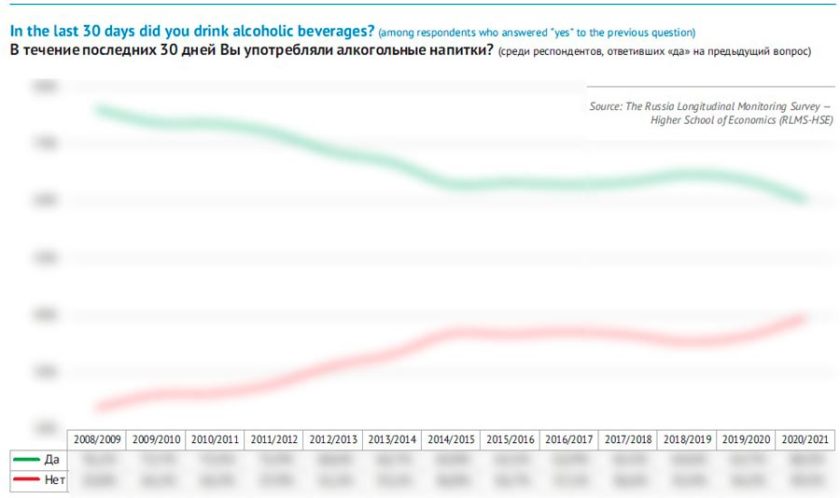

Тем не менее, если сокращение числа пьющих пиво имело место, то почему мы не видим сокращения продаж пива в 2021 году? И на этот вопрос данные RLMS дадут ответ, если проанализировать, как часто и как много люди потребляли пива. Эти изменения с началом эпидемии были положительными для пивоваров.

Очевидно, что объем выпитого пива – это простая зависимость, описанная как частота потребления, умноженная на разовую норму выпиваемого пива. Конечно, эти данные не являются абсолютно точными, поскольку записаны по личным оценкам опрошенных. Но такие срезы неплохо отражали предыдущие колебания на рынке пива (например, очень характерным был перелом и спад на рубеже 2008 года).

Хотя в течение длительного времени сокращалось число потребителей алкоголя, параллельно все четче проступало ядро «тяжелых» потребителей пива, которые пьют помногу за один раз. Именно они придают вес натуральным объемам рынка. Особенно быстро процесс сокращения потребителей и «кристаллизации» ядра происходил на протяжении 2014-2018 гг.

В конце 2018 года, согласно опросу, доля мало пьющих неожиданно выросла. Но в 2020-2021 гг. структура потребления восстановилась – выпивать за один раз люди в среднем стали больше.

Относительно частоты потребления пива до недавних пор можно было наблюдать явный тренд сокращения. Крайней точки он достиг на срезе 2018/2019 гг. Тогда доля людей, которые пили пиво лишь 1 раз за последний месяц достигла … числа потребителей. Уменьшились доли всех прочих групп людей, которые пьют относительно редко или часто.

Начало эпидемии коронавируса прервало этот тренд – частота потребления пива стала расти. Доля тех, кто употреблял пиво раз в месяц упала до уровня, которого не было уже 10 лет. Увеличился вес всех групп людей, пивших пиво более часто. Но, конечно, доля активных потребителей не так велика, как 10 лет назад.

Ведущие компании и их бренды

AB InBev Efes

Результаты деятельности компании AB InBev Efes за первую половину 2021 года можно назвать нейтральными и считать, что компания закрепила результат, достигнутый в 2020 году. Рост объемов в 2016-2019 гг. во многом был достигнут за счет снижения розничной стоимости пива – ценовой конкуренции и активности в экономичном сегменте. Поэтому доля в денежном выражении не росла до 2020 года.

В первой половине 2021 года небольшая коррекция натуральных объемов происходила на фоне нейтральной динамики в деньгах. Компания не снижала среднюю розничную стоимость ключевых брендов, как основной конкурент, а наоборот, повышала. Также явно оправдала себя ставка на суперпремиальные импортные бренды. Хотя нельзя сказать, что маркетинговый фокус компании сместился в сторону дорогого пива.

Кроме того, все ближе к своему завершению подходит процесс оптимизации портфеля брендов, который достался объединенной компании после слияния – снижение доли аутсайдеров уже слабо влияет на итоговые результаты.

В первом полугодии 2021 года заметно просела доля AB InBev Efes в … сегменте рынка. Пока … снижала цены и довольно агрессивно расширялись частные торговые марки сетей, AB InBev Efes, наоборот, твердо следовала за инфляцией.

Компания повышала розничную стоимость крупнейшего и крайне доступного бренда …, как и брендов с пограничным позиционированием – «…» и «…». Все перечисленные марки сократили свою долю, хотя …, благодаря уникальному по щедрости предложению, почти не потерял в весе. Добавим, что доля «…» снижается уже давно – бывшего лидера мейнстрима уже почти незаметно на розничных полках.

В то же время, AB InBev Efes очень сдержанно повышала цены на пиво «…», поскольку именно этот сорт стал локомотивом продаж … и задает «ценовую планку», а разница в стоимости становится все заметнее. Такая тактика принесла плоды, поскольку лишь «…» выросло в … части портфеля AB InBev Efes.

В противоположность доступному пиву, большинство среднеценовых брендов компании увеличили долю рынка. Причем, происходило это не за счет промоакций – рост в деньгах не уступал натуральному.

В частности, бренд «…» продолжил уверенно расти, в первую очередь, за счет наиболее популярного сорта «…». Его развитию не помешало укрепление главного конкурента в среднеценовом сегменте.

Немного выросла доля лицензионного … – здесь был заметен вклад безалкогольной версии бренда. В общем, можно сказать, что … зафиксировал свои позиции после того, как резко подешевел в 2020 году и удвоил рыночную долю. Возможно, этот бренд заполняет нишу, образованную после выпадения из портфеля пива …. Но конкуренцию в нише доступного лицензионного пива ощутил титульный бренд …. Небольшое снижение его доли компенсировал также незначительный рост брендов … и «…».

В премиальном сегменте развитие брендов AB InBev Efes было неоднозначным, но в общем положительным. На компанию приходится уже более … продаж российского премиального пива.

На фоне довольно сдержанной ценовой политики и явного стратегического фокуса продолжала увеличиваться доля ключевого глобального бренда – пива …. В 2020 году он стал лидером на рынке маржинального пива. Соответственно, соседствующее по полке пиво … в 2020 году перестало быть крупнейшим лицензионным брендом, а в 2021 году еще и сократило долю рынка.

Bud Light, который появился на полках в марте 2020 года, к середине 2021 года преодолел отметку в … рынка. Это пиво позиционируется как самостоятельный бренд, а не легкая версия фаворита. По оценке самой компании, в США Bud Light является абсолютным лидером и занимает порядка 28% рынка.

В России бренд ориентируется на яркую молодежную аудиторию и строит свое продвижение на платформе юмора и киберспорта. Возможно, необычный дизайн, глобальная известность и узнаваемое имя, умноженные на крупнейшую дистрибуторскую сеть компании, будут предпосылкой для дальнейшего роста новинки. К тому же средняя розничная стоимость Bud Light была вполне демократичной для лицензионного пива (ниже пива …, на границе …).

Неплохой рост в первой половине 2021 года показало … пиво …, в том числе за счет безалкогольного сорта. Причем положительная динамика продолжается не первый год и соответствует общему тренду роста продаж как пива, так и вообще алкогольных напитков с необычным вкусом и ароматом. Наконец, для бренда … хорошим результатом стала его устойчивость, несмотря на то, что он стал ближе к суперпремиуму.

В наиболее дорогом, суперпремиальном сегменте рынка AB InBev Efes уже давно стала лидером и с каждым годом укрепляет ведущие позиции благодаря портфелю популярных импортных брендов. Компания удерживает свою долю, хотя рынок импортного пива быстро растет, очень фрагментирован и постоянно стремиться к расширению (которое, впрочем, вырождается в ротацию).

В первой половине 2021 года из ведущей десятки импортных брендов … принадлежали AB InBev Efes, в том числе #1 и #2.

Крупнейший импортный бренд – мексиканское пиво Corona, продолжило быстро увеличивать продажи, несмотря на заметный рост розничной стоимости. В первой половине 2021 года доля Corona превысила …% в натуральном и …% в денежном выражении — очень хороший результат для суперпремиального бренда из дальнего зарубежья.

Казалось бы, негативные ассоциации должны были привести к сокращению продаж пива Corona. В начале пандемии 38% опрошенных жителей США сказали, что ни при каких обстоятельствах не стали бы покупать этот бренд. Однако итоги 2020 года показали совершенно противоположную картину. Продажи во всем мире выросли на 17%, и в рейтинге Brand Finances Beer 50 за 2020 год он стал пивным брендом №1 в мире.

Например, продажи пива Corona в Великобритании подскочили на 40%, что сделало его в прошлом году не только одним из самых быстрорастущих алкогольных брендов, но и вообще продуктов на рынке. В России рост составил …%. Аналитики рынка напитков связывают это с повышением узнаваемости и без того сильного бренда, а также с ростом в выдаче поисковых запросов, когда пользователи Google одновременно обращались к теме пива и коронавируса.

Конечно, бурный рост российских продаж Corona можно назвать «неорганическим» или случайным. Но доля другого лидера рынка из портфеля AB InBev Efes – немецкого пива … – росла не менее динамично. Позиции двух крупнейших импортных брендов фактически уровнялись в первой половине 2021 года. Хотя из-за гораздо более сдержанного роста цен, при оценке в денежном выражении, … уступил свое лидерство Corona в этом сезоне.

Оптимизация портфеля AB InBev Efes, который образовался после слияния, привела к тому, что из него исчезают многие доступные федеральные и региональные марки. Если посмотреть на динамику «…» брендов, которые мы рассматриваем вместе, то мы увидим не только резкое ее снижение в 2020 году, но и то, что их доля … стала заметно превышать долю …. Таким образом, компания расчистила место на полках, исключив каннибализацию и лучше позиционируя избранные бренды.

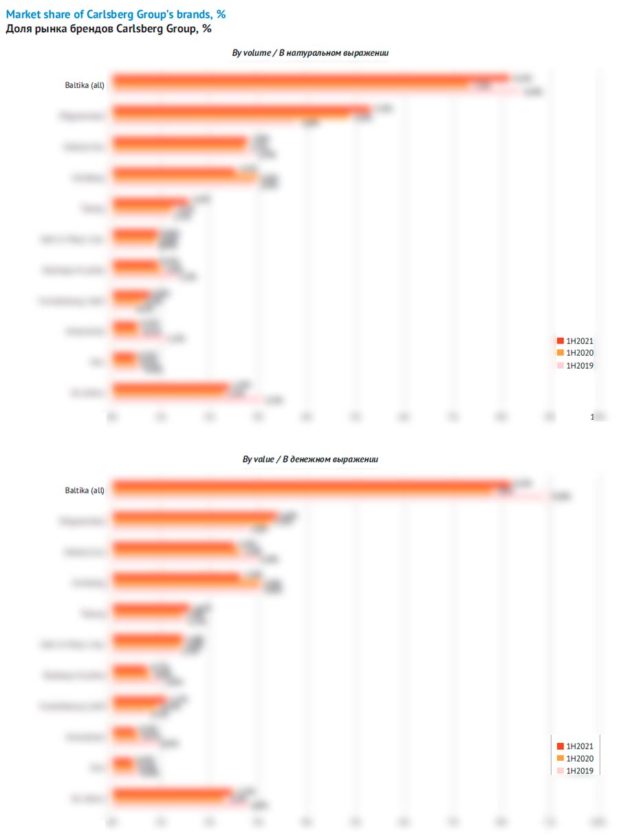

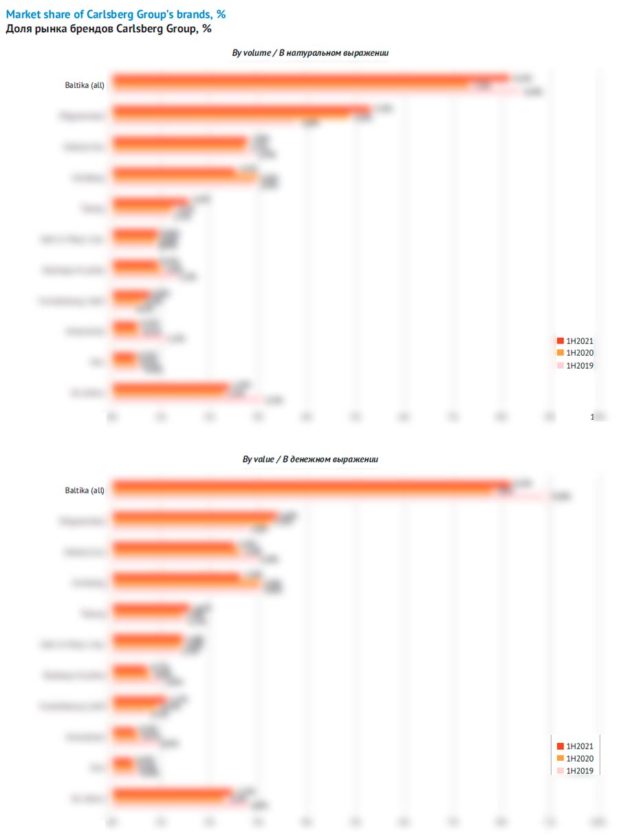

«Балтика», Carlsberg Group

Компания Carlsberg Group, хотя и занимает второе место на российском рынке, пожалуй, была главным действующим лицом в 2021 году.

Так, в первой половине 2021 года доля рынка компании выросла на … п.п. в натуральном выражении, в то время как конкуренты или сократили долю, или сохранили ее примерно на прежнем уровне. В денежном выражении успехи были гораздо скромнее, рост составил всего … п.п. Отсюда абсолютно очевидна вторая причина, почему Carlsberg Group так повлияла на весь рынок. Рост продаж и доли последовал за существенным снижением средней розничной стоимости пива, без особой оглядки на конкурентов.

Такая активность компании была связана с проблемами, которые накопились за предыдущие годы. С 2016 по 2019 годы доля рынка в России быстро сокращалась, что можно было объяснить общим падением популярности среднеценовых российских брендов и фокусом на рентабельности продаж. Особенно болезненным был 2019 год, когда «Балтика» потеряла более … п.п.

В 2020 году руководство Carlsberg Group заявило о высоком конкурентном давлении на рынке, в связи с чем объявило о значительной промоактивности, с целью поддержать объемы и улучшить долю рынка. 2020 год, благодаря теплому лету и росту домашнего потребления, позволил вырасти многим производителям, но продажи Carlsberg Group существенно опередили рынок. Они увеличились на …%, составив, по нашей оценке, около … млн. дал.

Заметим, что даже такой рост лишь частично позволил компенсировать потери прошлых лет. «Балтика» начала активно наращивать свою долю со второй половины 2020 года. Поэтому в первой половине 2021 года из-за эффекта низкой базы (особенно во втором квартале) было не слишком сложно продемонстрировать хорошие результаты, просто удерживая долю рынка. Теперь, чтобы не ухудшить результат, следовало ожидать продолжения высокого уровня промоактивности в течение высокого сезона продаж.

Комментируя результаты первого полугодия, руководство компании сообщило о росте себестоимости и о том, что возможен пересмотр цен. Глава Carlsberg Group Цеес ‘т Харт сказал:

«Что касается «Золотого Треугольника»* в России, что ж, мы не полностью удовлетворены балансом в этот промежуток времени. Я думаю, то, что мы сделали в прошлом году, остановило падение доли рынка, и команда значительно улучшила наши позиции в России. Наша доля рынка составляет около 27-28%, что, по нашему мнению, более-менее нормально в данный момент времени. Мы начинаем восстанавливать другие части «Золотого треугольника», поскольку увеличение доли рынка произошло за счет маржи. Итак, мы сейчас перебалансируем «Золотой треугольник»… Но продолжим продвигаться с ценами до уровня, при котором мы не потеряем значительную долю, потому что 27-28% — это то, чего, по нашему мнению, нужно придерживаться. Как было сказано, мы собираемся поднять цены после сезона…».

* Carlsberg традиционно применяет к своему бизнесу принцип «золотого треугольника» объемов, операционной прибыли и рентабельности, согласовывая планы развития компании с этими показателями.

Рассмотрим, как менялась структура продаж компании по ценовым сегментам пивного рынка.

Одним из ключевых драйверов восстановления доли в 2020 году было пиво «…». Его розничная стоимость тогда существенно снизилась, но и в 2021 году оставалась одной из самых низких среди брендов с федеральной дистрибуцией (на одном уровне с … или «…»). Поскольку независимые производители вынужденно и активно включились в ценовую конкуренцию, рост «…» замедлился, но его доля рынка все равно выросла примерно на …. Таким образом, «…» (точнее, его вариант от «…») еще сильнее укрепило свою позицию бренда #2. Негативным результатом стало сокращение доли рынка соседа по полке – федерального экономичного бренда «…», розничная стоимость которого оставалась стабильной, и в 2020 году стала заметно выше «…».

Доли среднеценовых брендов Carlsberg Group колебались в различном направлении, но в целом позиция компании в сегменте осталась неизменной. Здесь, главным образом, положение определяет титульный бренд «Балтика», представленный множеством сортов разной стоимости. В первой половине 2021 года пиву «Балтика» почти удалось восстановить долю до уровня …. Правда в денежном выражении доля рынка росла … медленнее.

Восстановление во многом произошло за счет промоактивности, в результате которой средняя цена «Балтики» снизилась со … до … рублей за литр. Также, в соответствии с общим трендом, еще в 2020 начали быстро расти продажи «Балтика 0». Наконец, в 2021 году супербренд был поддержан новыми запусками: темного, пшеничного и безалкогольного фруктового («Балтика 0 Лайм») сортов, которые начали набирать долю рынка в первом полугодии.

Рост бренда «Балтика» хотя и был существенным, но происходил на фоне нейтральной или негативной динамики множества других среднеценовых сортов. В частности, на прежнем уровне уже третий год удается удерживать долю рынка пива …, однако при этом постоянно снижается его розничная цена. Продажи пива «…» стабилизировались после резкого спада 2020 года, связанного с перемещением его из экономичного в среднеценовой сегмент. Бренд …, который немного подорожал, как и конкурирующие лицензионные бренды, заметно уронил свою долю рынка, хотя до сих пор его динамика долгое время была позитивной (впрочем, тут стоит учитывать рост …).

Все премиальные бренды компании в той или иной мере увеличили долю рынка и можно было бы сказать, что она усилила свои позиции в сегменте. Если бы не тот нюанс, что наиболее заметным прирост продаж был у пива …, которое отметилось мощной промоактивностью. Его розничная стоимость существенно снизилась еще в первой половине 2020 года, но также линейно снижалась за рассматриваемый период. Фактически, она вышла за границу премиального сегмента и сравнялась с пивом …. Параллельно, в соответствии с тенденцией роста специальных сортов пива, продолжала расти доля лицензионного фаворита компании – пива …. Также закрепил результаты 2020 года …, который неуклонно растет с момента своего запуска 6 лет назад.

Подводя итог, заметим, что во второй половине 2021 года на объемы компании начал оказывать давление эффект …, а на цены – …. Поэтому не стоит ожидать продолжения быстрого роста доли Carlsberg Group по итогам 2021 года.

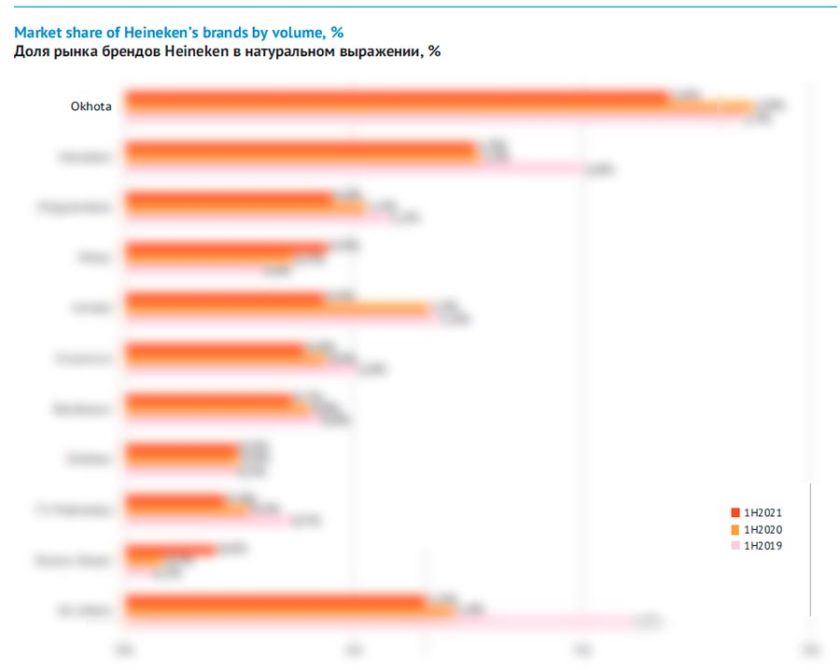

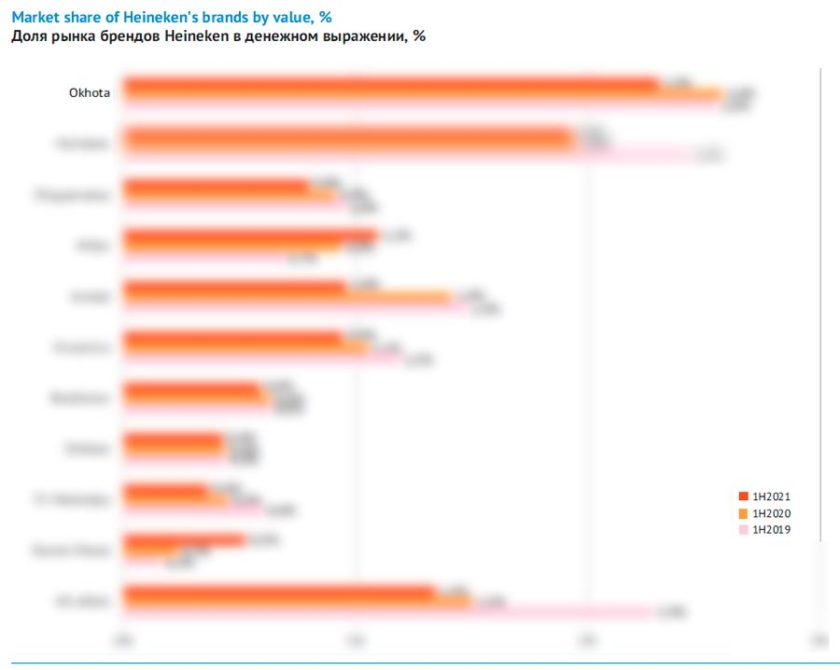

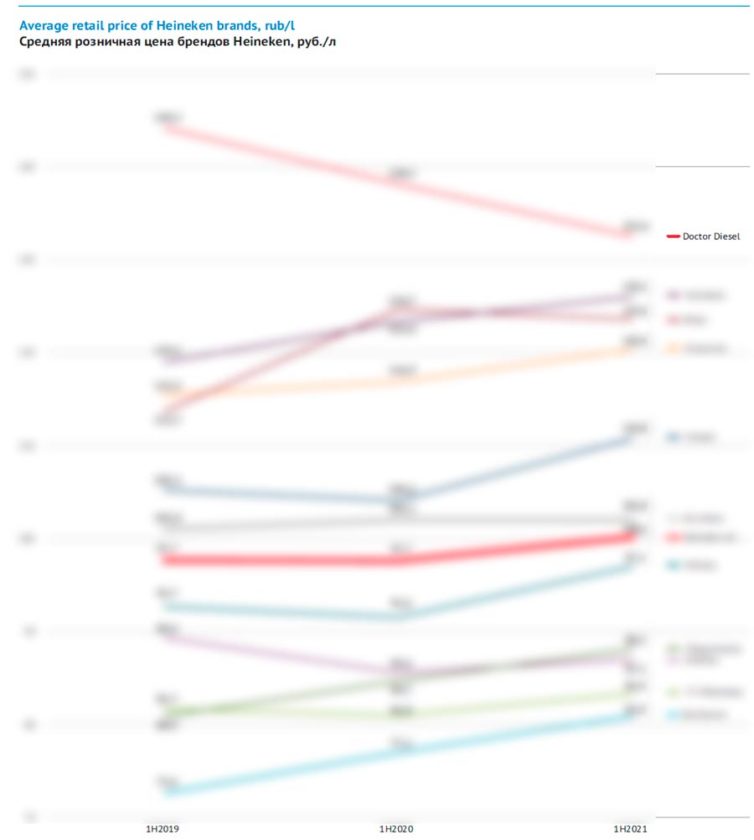

Heineken Россия

В 2020 году компания Heineken, после довольно длительного периода роста, практически обнулила результат прошлых лет. В первой половине 2021 года доля рынка уже не сокращалась так быстро, а по оценке самой компании, динамика в России была позитивной.

В пресс-релизе говорится:

«В России объем продаж пива увеличился на 4–6%, что обусловлено ростом продаж премиальных брендов более чем на 10%, прежде всего благодаря Heineken, Miller и Dr. Diesel. Мы расширили ассортимент вкусов Dr. Diesel, запустив в производство напиток с сочетанием вкусов клубники и лайма с пониженной калорийностью и без сахара. Более чем на 10% вырос объем нашего портфеля сидра».

Главной причиной ухудшения позиций Heineken в 2020 году, как это видно из соотношения литров и денег, была жесткая ценовая политика. Компания не желала терять рентабельность продаж, жертвуя своими объемами, несмотря на то, что сначала …, а затем … применяли противоположную маркетинговую стратегию. Смягчение падения можно объяснить тем, что средняя розничная стоимость пива конкурента … пошла вверх (а вскоре можно ожидать того же и от …).

В экономичном сегменте рынка компания Heineken, как и многие другие пивовары, сделала большую ставку на «…». Когда-то оно было одним из наиболее доступных на рынке, но все изменила весьма агрессивная политика … в продвижении своей версии бренда. В первой половине 2021 года падение «…» ускорилось в связи с повышением цены. Параллельно сокращались доли федеральных экономичных брендов «…» и «…». Лишь региональный бренд «…» сохранил свою устойчивость.

В среднеценовом сегменте компания в основном представлена брендом «…», который остается крупнейшим в ее портфеле и лидером на рынке крепкого пива. В 2020 году «…», очевидно, удалось отобрать часть продаж у пива «…», поскольку «крепкий» конкурент потерял часть потребителей переместившись из экономичного в среднеценовой сегмент. Но рост средней стоимости в первой половине 2021 года привел к падению доли «…».

В премиальном сегменте пивного рынка результаты российского подразделения Heineken были неоднозначными, поскольку доли отдельных брендов значительно колебались, а общая доля рынка компании осталась примерно на прежнем уровне.

Наверное, нельзя назвать плохим результатом нейтральную динамику бренда …, поскольку динамика всего премиального сегмента была нейтральной. Доля рынка стабилизировалась после неожиданного спада в 2020 году. Он, вероятно, был связан с неуступчивостью компании при перезаключении контрактов с супермаркетами и последовавшим сокращением уровня представленности бренда в сетях.

Доля рынка брендов … и … пока не смогла преодолеть негативный тренд, однако их сокращение смогли компенсировать …, который недавно перешел в портфель компании и пока не исчерпал своего потенциала, а также бренд …, благодаря новым запускам. Ввиду интереса потребителей к специальным сортам, компания в начале 2021 года перезапустила бренд нефильтрованного пшеничного пива Edelweiss.

Как видим, российский портфель Heineken становится все более …. Но если раньше драйвером … был опережающий рост продаж … пива, то в 2020 и первой половине 2021 года этот процесс продолжался за счет сужения доли в … и … сегментах, а также общего ….

Другие производители

Позиции трех лидеров рынка нестабильны, и если смотреть на их долю в целом, то видно, что она сокращается на длительном тренде. В первой половине 2021 года большая тройка потеряла … п.п. Но если раньше их основными конкурентами были региональные пивовары, то в последние годы продажи лидеров отбирают … и ….

Среди средних компаний федерального масштаба устойчивым ростом выделялась «…», до недавнего времени был стабилен «…», а компания «…» сокращала долю рынка.

«…», в отличие от трех лидеров рынка, уже третий год сохраняет розничные цены ключевых брендов примерно на одном уровне. Почти … розничных продаж компании приходится на пиво «…». Его доля восстановилась в первой половине 2021 года после сокращения годом ранее. Сокращение доли экономичного бренда «…» компенсировал рост продаж пива «…», а доли брендов … и «…» почти не изменились. В сумме все эти движения привели к нейтральной динамике в соответствии с развитием рынка.

Пивзавод «…», который активно развивался за счет ценовой конкуренции и сотрудничества с сетями, в течение последних лет переходил от роста к нейтральной динамике, а теперь – к спаду. В первой половине 2021 года снизилась доля трех ключевых брендов: «…», «…» и особенно сильно – пива «…». Вероятные причины следует искать в отношениях с ключевым партнером — крупнейшей сетью алкогольных магазинов «Красное и Белое», которая отказалась от продаж разливного пива. Кроме того, в августе у предприятия возникли технические проблемы. Согласно публикации «…», завод «…» был загружен лишь на …% из-за аварии на магистральном водопроводе.

Динамика региональных предприятий нестабильна и слабо прогнозируема. В первой половине 2021 года они в совокупности сократили объемы выпуска почти на … п.п., что можно объяснить конкурентной ситуацией. В экономичном сегменте усилилось давление …и поставщиков дешевого пива из ближнего зарубежья (Беларуси и Казахстана). По всему ценовому спектру на регионалов оказывают давление лидеры рынка, а сверху — крафтовые пивоварни за счет роста продаж в специализированной рознице (не отражена в диаграммах).

Сибирские пивовары в первой половине 2021 года заметно сократили долю в рознице. «…», по нашей оценке на основе данных региональной статистики, сохранило объемы выпуска примерно на прежнем уровне. Однако, параллельно с ростом цен, доля в рознице снизилась с …до …%. Алтайские региональные пивзаводы также повысили розничные цены и сократили выпуск пива на …%. Уменьшилась доля в рознице «…», «…» и «…» пивзаводов. Омская «…» резко уронила продажи пива, видимо, в связи с проблемами у собственников и подвешенным статусом самого предприятия. Также, выходя западнее за границы Сибири, отметим заметный спад продаж уральского предприятия «…».

В то же время, неплохие результаты почти полным составом показали региональные пивовары Поволжья, с учетом их сдержанной ценовой политики. Заметно выросла розничная доля холдинга «…». Резко замедлилась после бурного старта, но пока не перестала пока расти доля «…». Также немного улучшили свои позиции «…», «…» и «…».

В целом положительными были результаты заметных пивоваренных предприятий Краснодарского края, а также ….

В Центральном регионе позиции средних пивзаводов в целом были нейтральными. Немного сократили долю рынка три крупнейших пивзавода: …, «…» и холдинг «…» (после перехода его продукции из мейнстрима в премиум). Заметно снизилась розничная доля воронежской пивоварни «…», зато выросли два других воронежских предприятия – «…» и «…». Сократило объемы выпуска и долю на рынке «…». Зато отличный рост, судя по региональной статистике и розничной доле рынка, показала смоленская «…» — предприятие уже третий год набирает обороты, становясь заметным региональным игроком.

Чтобы получить по e-mail полную версию статьи в pdf, предлагаем купить ее сейчас ($35, по курсу) или связаться с менеджером.

2Checkout.com Inc. (Ohio, USA) is a payment facilitator for goods and services provided by Pivnoe Delo.