- Оперативные данные

- Влияние экспорта и импорта

- Безалкогольный бум

- Производство и рынок в деньгах

- Цена пива

- Кто заработал на пиво?

- Сегментация по цене

- Сегментация по каналам сбыта

- Продажи пива в HoReCa

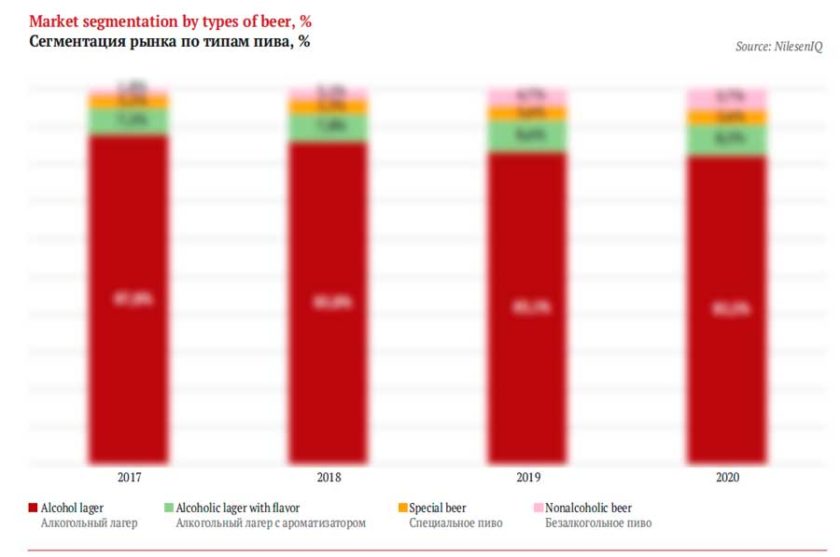

- Сегментация по вкусам

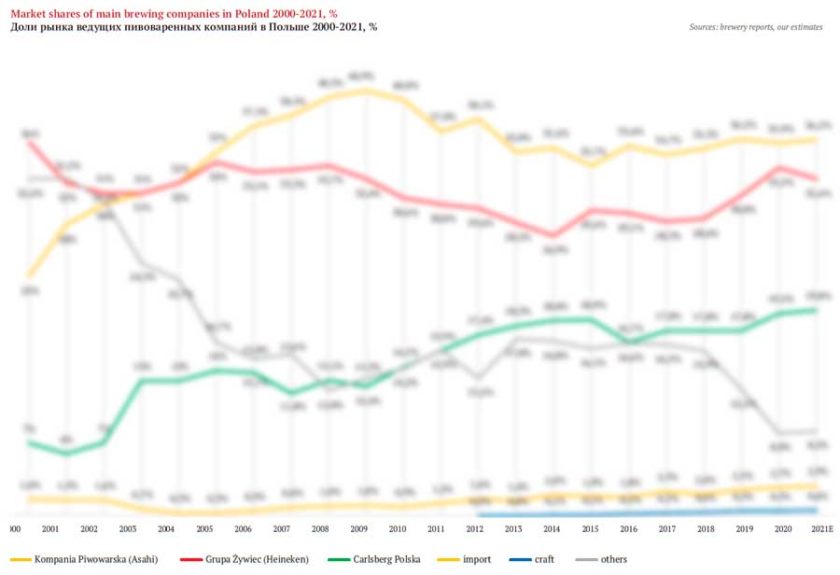

- Позиции крупнейших компаний

- Польские крафтовые пивовары

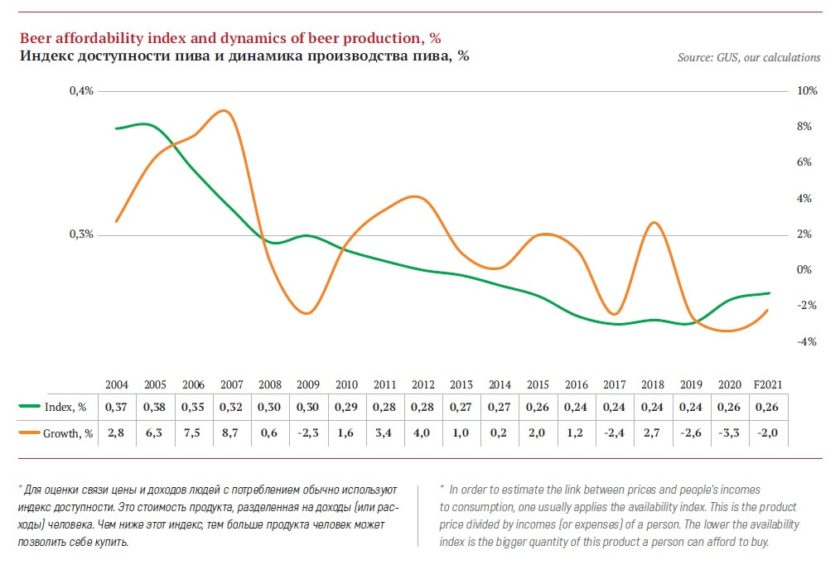

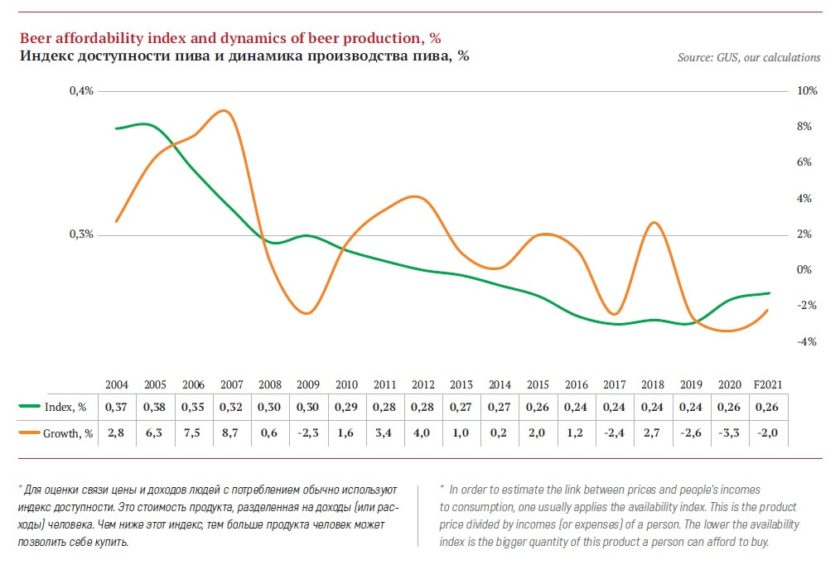

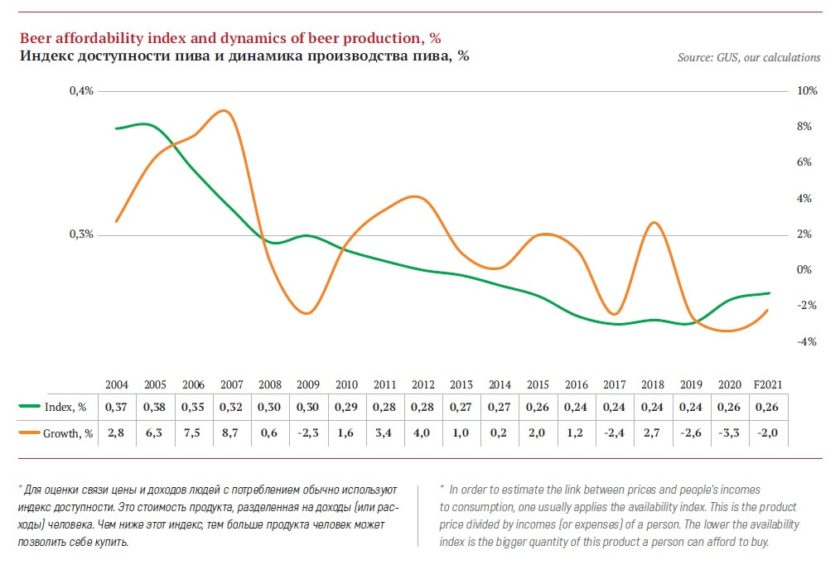

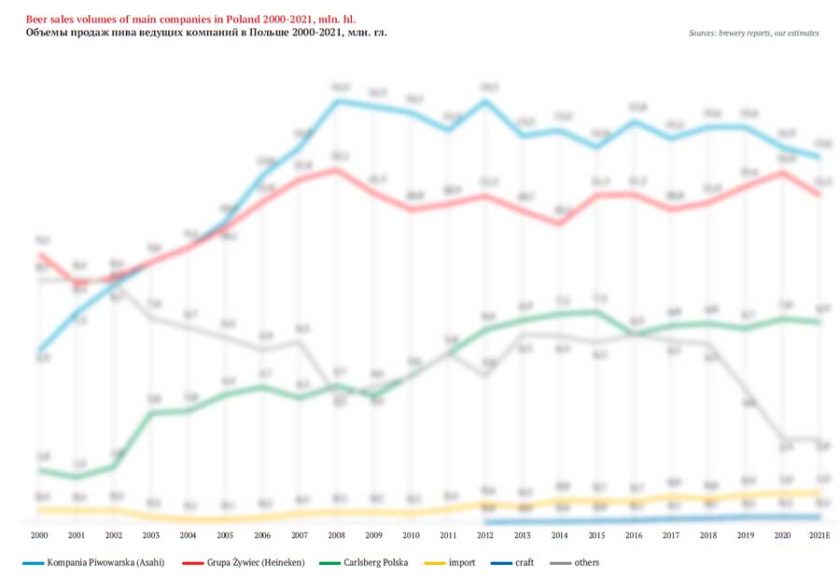

Чтобы лучше понимать сегодняшние перемены на рынке пива, посмотрим на исторический тренд.

После выхода Польши из соцлагеря ее рынком пива сразу заинтересовались иностранные инвесторы. На волне общего подъема экономики прошли четверть века быстрого роста. Но примерно в 2017 году начался нынешний этап насыщения. Производство пива колебалось около отметки 40.5 млн. гкл. Пивовары начали писать в отчетах о погоде и госрегулировании как решающих факторах для своих продаж. Параллельно начали происходить быстрые качественные изменения. Структура рынка (ассортимент, вкусы, география) становились все сложнее. К 2021 гг. пандемия снизила натуральные объемы до 38 млн. гкл.

Рост и последующее насыщение польского рынка пива были тесно связаны с доступностью пива. Она стабилизировались в 2017 году, затем развернулась вспять.

Как видно на графике, периоды быстрого снижения индекса доступности пива* означали высокие темпы производства. И наоборот, замедление или снижение индекса доступности пива (например, в 2009, 2017, 2020) сопровождалось падением выпуска.

Сегодняшние причины уменьшения натуральных объемов лежат не столько в способности купить пиво на свой доход, сколько в изменении отношения людей к пиву. И это глобальный тренд. С новым поколением поляков на смену консюмеризму пришло осознанное потребление.

Согласно метаобзорам*, с начала нулевых молодежь во всем мире (и в Польше, в частности) постепенно стала относиться к пиву не как к повседневному напитку, а как продукту с алкоголем и калориями, которые следует ограничивать. Среди мотивов потребления пива все сильнее становится наслаждение его вкусом или самоидентификация на основе образа бренда. Значение алкоголя как психостимулятора или коммуникатора снижается.

* Decreases in adolescent weekly alcohol use in Europe and North America: evidence from 28 countries from 2002 to 2010. European Journal of Public Health, Vol. 25, Supplement 2, 2015, 69–72. doi:10.1093/eurpub/ckv031

Разборчивость вкусов польских потребителей выражается в росте долей безалкогольного, специального, импортного и крафтового пива, о котором мы расскажем ниже, хотя пандемия может притормозить эту тенденцию. Поскольку особое пиво стоит дороже, происходит премиализация рынка.

Пивоваренные компании идут навстречу тенденции и расширяют полочное пространство премиального пива. Во главу угла они все чаще ставят рентабельность (выручку с гектолитра), а не удержание объемов или жесткую борьбу за долю рынка. Поэтому в течение последних лет индекс доступности пива развернулся в обратную сторону — теперь он отражает качественные изменения в потреблении.

Проанализируем перечисленные выше тренды более подробно.

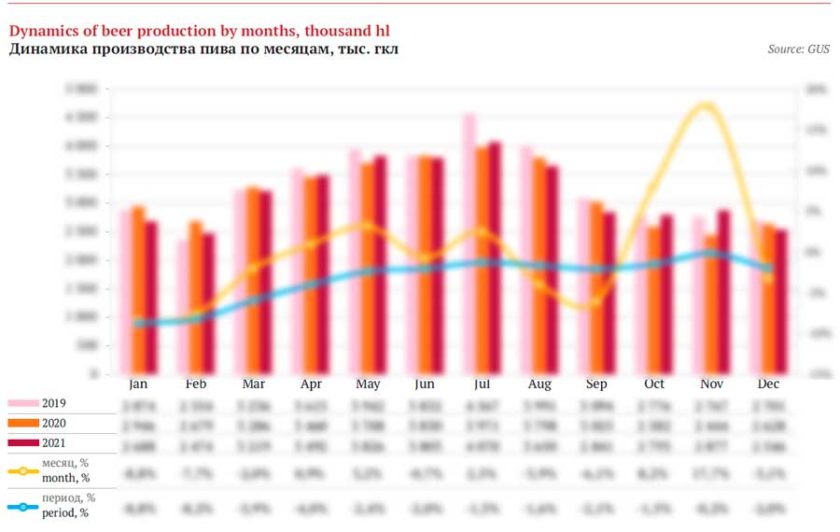

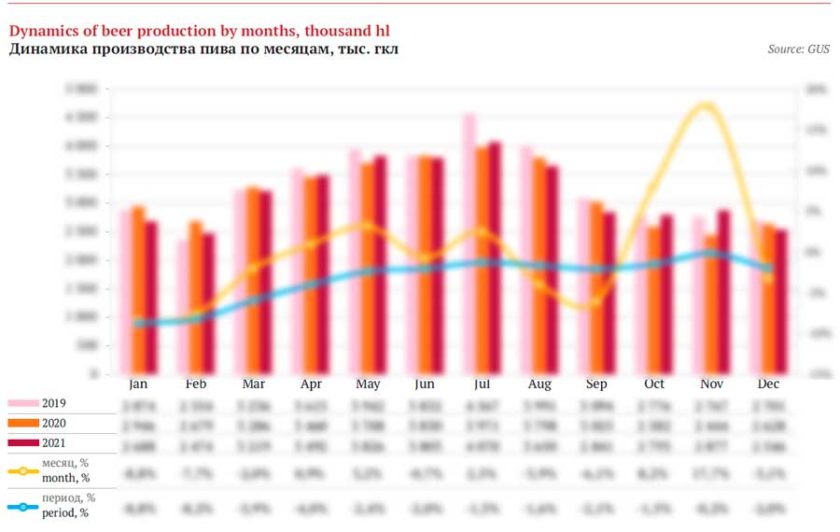

Оперативные данные

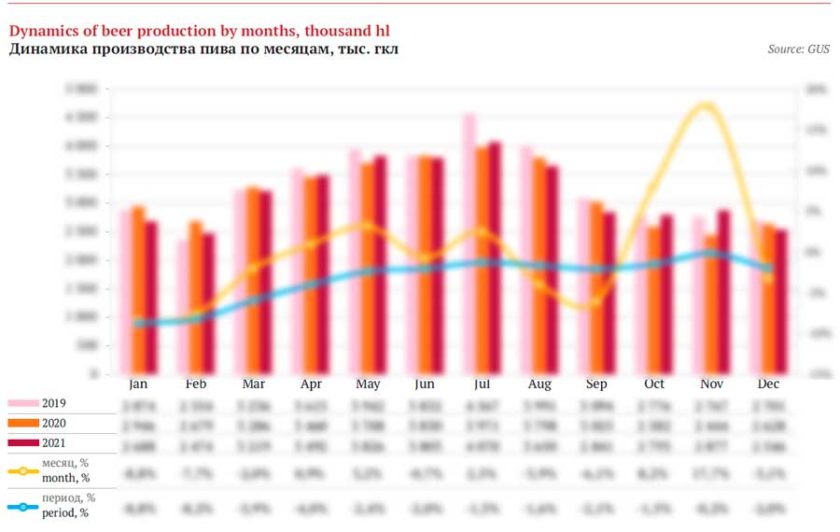

Прогнозы польских пивоваров относительно 2021 года были пессимистичными, и его большая часть вполне оправдывала такое настроение. Grupa Żywiec в своем отчете отмечала, что 2021 год будет трудным для пивоваренной отрасли, которая в первой половине года продолжает ощущать последствия ограничений, связанных с пандемией, и находится под колоссальным инфляционным давлением.

Компания сослалась на данные Nielsen — рынок пива без учета HoReCa за первую половину года сократился на 3.8% (по итогам всего 2020 года спад был 1.6%). Официальная динамика выпуска пива колебалась, но тоже была негативной. По данным Główny Urząd Statystyczny (GUS) весь летний сезон в целом был хуже предыдущего.

Однако в октябре и ноябре – месяцах, которые обычно неважны для итогов года, GUS вдруг зафиксировало хороший прирост производства. Поэтому, на момент подготовки статьи, неожиданно мы можем говорить о замедлении темпов спада по итогам всего 2021 года, с объемом выпуска пива чуть выше 38 млн. гкл. Правда, объем стабилизируется на довольно низком «ненормальном» уровне, которого не было предыдущие 10 лет.

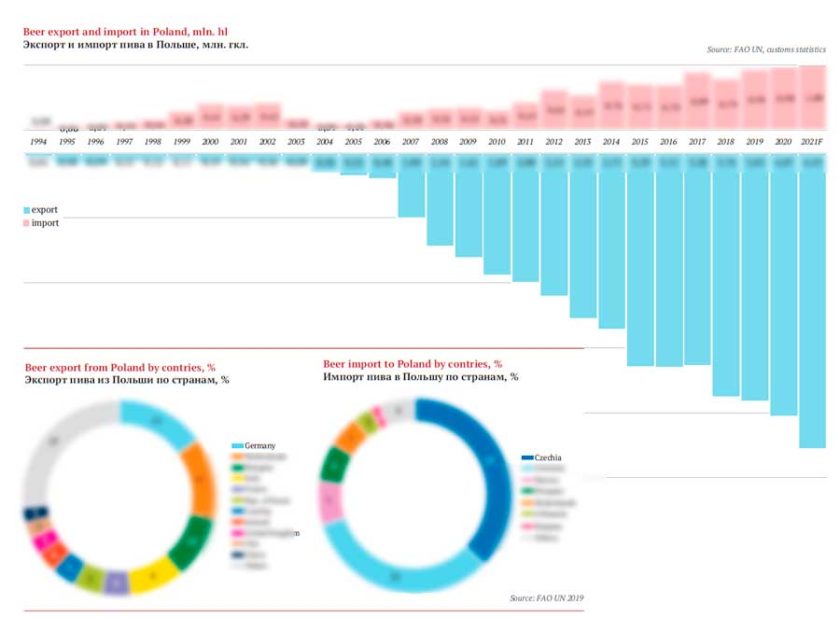

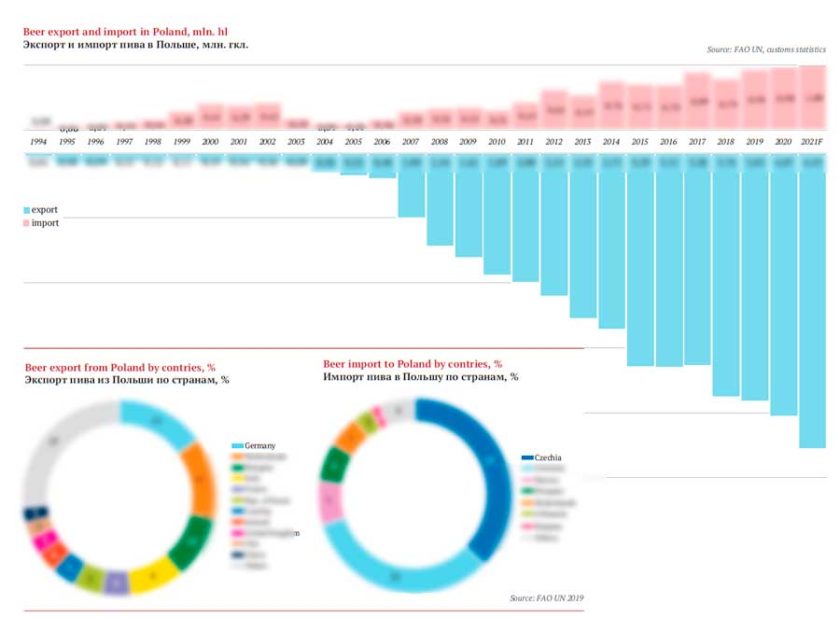

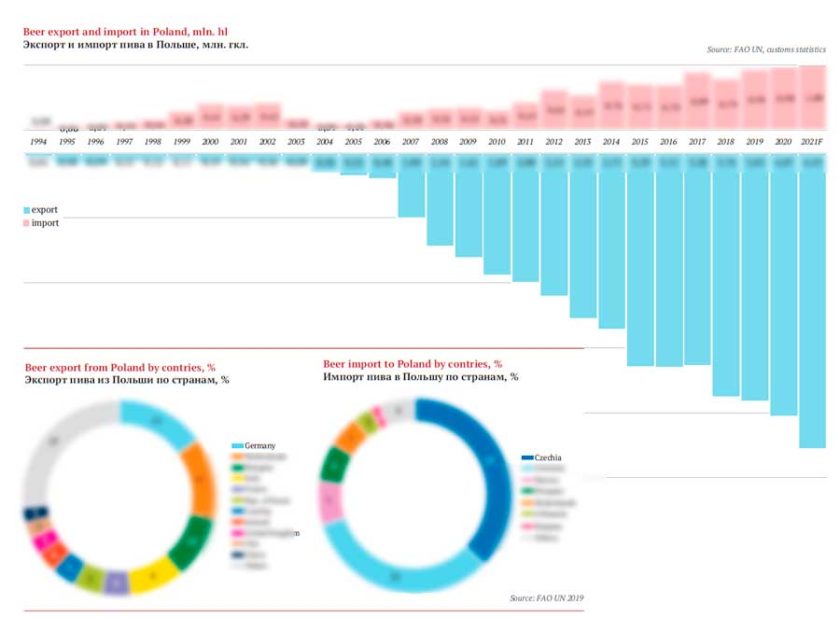

Влияние экспорта и импорта

Учтем также влияние очень оживленной внешней торговли Польши. Около …% произведенного пива отправляется на экспорт. В основном это страны ЕС, но география крупных поставок очень широка, от США и до Юго-Восточной Азии. Росту экспорта способствуют открытые границы ЕС, когда, например, в чешском Lidl продаются большие объемы польского пива под собственными марками сети.

Также, на волне премиализации рынка пива, растет импорт, география которого выглядит довольно просто: … пива завозят из Германии и … из Чехии. По нашей предварительной оценке, основанной на торговом балансе, доля импортного пива на польском рынке в 2021 году составила …%, прибавив … за последние три года. В денежном выражении она будет почти вдвое выше.

Как видим, баланс торговли резко смещен в сторону экспорта с соотношением …/…. Это означает, что объем польского рынка пива меньше, чем объем производства. Так, итог торгового баланса (производство + импорт – экспорт), примерно равный внутреннему рынку*, сократился на …%, по нашей оценке.

* Влиянием переходящих запасов, на наш взгляд, можно пренебречь, поскольку по состоянию на октябрь 2021 года они выросли несущественно (на …% относительно предыдущего года).

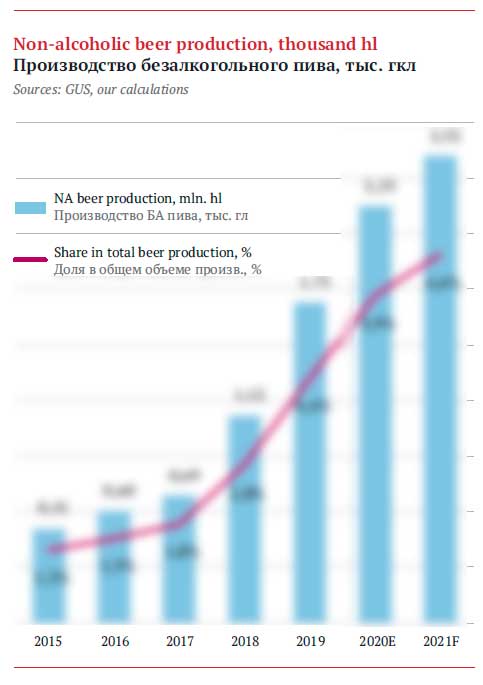

Безалкогольный бум

Наша оценка динамики отрасли будет неточной, если мы не учтем объемы безалкогольного пива. Польша следует мировым трендам сокращения потребления алкоголя и снижения градуса в алкогольных напитках. С 2017 по 2020 год доля рынка безалкогольного пива на польском розничном рынке утроилась, достигнув …% рынка (или …% производства, по нашим расчетам). Исходя из отчетности компаний, в 2021 году продажи безалкогольного пива продолжали расти, хотя и не такими быстрыми темпами, как раньше. Можно предполагать, что его доля в выпуске уже приближается к …% на фоне стагнации рынка алкогольного пива.

Если учитывать в торговом балансе безалкогольное пиво, то динамика польского рынка пива в 2021 году будет выглядеть лучше. Разница с предыдущим годом составила около -…%, по нашим расчетам.

По данным NielsenIQ, растущая популярность пива без градуса постепенно ведет к снижению среднего содержания алкоголя в пиве. В 2018 году она составила …%, через год – …%, а в 2020 году – …%.

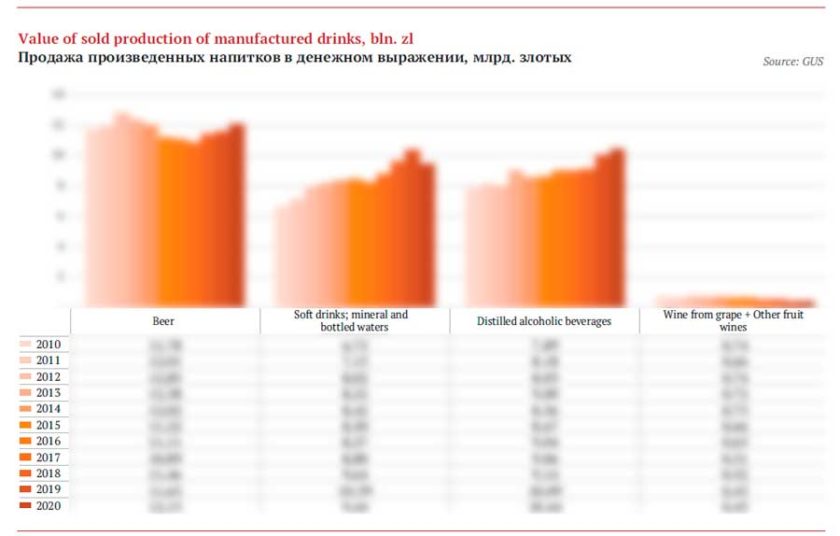

Производство и рынок в деньгах

Несмотря на сокращение выпуска, в 2020 году выручка польских пивоваров от реализации своего основного продукта выросла на …%, до … млрд. злотых. Из-за девальвации в долларах рост составил …%, до … млрд. Для сравнения, согласно официальным данным, увеличились продажи у производителей крепкого алкоголя, а у производителей безалкогольных напитков – упали.

Ниже мы будем рассматривать результаты работы компаний, поэтому нужно сказать, что валовая выручка пивоваренных компаний, исходя из данных Минфина Польши, гораздо выше и превышает … млрд. злотых, поскольку кроме косвенных налогов, в ней учитываются продажи всех напитков и не только выручка от продажи товаров.

Исходя из средней розничной цены пива и торгового баланса с учетом безалкогольного пива, рынок пива в деньгах можно оценить в … млрд. злотых (…% относительно 2019 года), что примерно равно $… млрд. Это расчетные данные, которые не учитывают разницу цен пива в рознице и сегменте HoReCa, где до пандемии продавался примерно каждый 10-й литр пива.

Для сравнения приведем данные NielsenIQ, которая на основе рыночного аудита в 2020 году оценивала розничные продажи в … млрд. злотых с ростом …%, при сокращении натуральных объемов на …%, до … млн. гкл. В эту оценку не входят продажи пива в HoReCa.

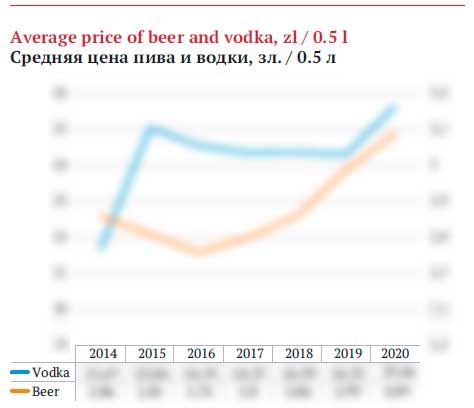

Цена пива

Данные GUS говорят о росте средней стоимости пол-литровой бутылки пива на …%, до … злотых за литр в 2020 году. Предварительные данные по алкогольным напиткам говорят о продолжении роста на несколько процентов в 2021 году.

Данные NielsenIQ за 2020 год отражают динамику близкую к официальной. Согласно аудиту розницы, цена литра пива выросла на …% до … злотых за литр в 2020 году. Средняя цена на пиво росла уже давно – она повышалась примерно на … злотых за литр в год, что означает, что к концу 2020 года она была на …% выше, чем в начале 2019 года.

По мнению производителей, в 2020 розничная цена выросла из-за повышения акциза на …% в начале года и роста себестоимости продукции.

В ближайшей и среднесрочной перспективе ситуация вряд ли станет лучше.

«2021 год будет трудным для пивоваренной отрасли, которая в первой половине года продолжает ощущать последствия ограничений, связанных с пандемией, и находится под колоссальным инфляционным давлением… Глядя в будущее, становится ясно, что мы сталкиваемся с беспрецедентными проблемами. С одной стороны, на нас существенно влияет всплеск всех операционных затрат — от сырья, энергии, газа, упаковки до затрат на оплату труда. С другой стороны, объявленное правительством повышение акцизов на 10% в 2022 г. и на 5% в последующие годы приведет к увеличению налоговой нагрузки в общей сложности более чем на 50% к 2027 г., хотя отрасль не оправилась от пандемии и последнего повышения в 2020 году», — комментирует проблемы пивоваров Саймон Амор, глава Grupa Żywiec.

Кто заработал на пиво?

Сокращение рынка в 2020-2021 гг частично можно объяснить динамикой доступности пива, о которой мы рассказали выше. Доступность зависит от цены пива и доходов (расходов) людей.

В 2020 году изменилась не только цена. Вторая составляющая доступности – это возможность и готовность людей тратить деньги на пиво. Здесь на первом году пандемии сложилась необычная ситуация.

«В 2020 году финансовое положение домохозяйств несколько улучшилось, несмотря на пандемию COVID-19, которая оказала существенное влияние, в частности, на уровень и структуру расходов. У домохозяйств были более высокие доходы, но заметно меньше расходов по сравнению с предыдущим годом», — читаем мы в последнем отчете GUS.

В отчете есть данные о расходах на пиво различных групп людей. С одной стороны, хорошо видно, как выросли средние расходы на пиво в 2020 году – с … злотых в месяц до ….

Понятно, что на пиво больше тратят работающие люди, а среди них выделяются работники физического труда. Нетрудоспособные жители Польши были особенно сдержанны в потреблении и сократили расходы на пиво.

Однако даже рост расходов работающих людей не вылился в рост объемов продаж пива, поскольку был нивелирован как ростом розничных цен, так и премиализацией потребления (об этом ниже).

Временный отток трудовых мигрантов также мог оказать негативное влияние на объемы в 2020-2021 гг.

Здесь обратим внимание, что польский рынок пива перешел к стагнации лишь в 2017 году при том, что рынки других стран бывшего соцлагеря остановились в росте гораздо раньше. Одной из причин мог быть бурный рост трудовой миграции преимущественно из Украины, который начался в 2015 году.

Согласно оценке посла Украины в Польше Андрея Дещицы, в стране работают почти 1.5 млн украинцев и учатся ориентировочно 50 тыс. украинских студентов.

Из-за введенных ограничений, во время первой волны эпидемии коронавируса, страну покинули не менее 250 тысяч украинцев и очевидно, что многие из них отложили планируемый приезд.

Относительно населения Польши число уехавших кажется небольшим (0.6%). Но речь идет о не очень существенных изменениях объемов рынка и об активных потребителях пива, учитывая их возраст и физический труд.

Здесь сошлемся на яркий пример Китая, где направление потока внутренних мигрантов – очень важный фактор развития рынка. Мобильная рабочая сила может динамично влиять на объемы продаж пива экономичного и среднеценового сегментов. Причем важно не только физическое присутствие внутренних мигрантов в городах, но также и потребительские настроения, которые связаны с их уверенностью в перспективах стабильной работы.

Небольшое сокращение польского рынка и характер изменения структуры продаж (упали продажи не премиального, а доступного пива, см. ниже) вполне вписывается в подобную логику.

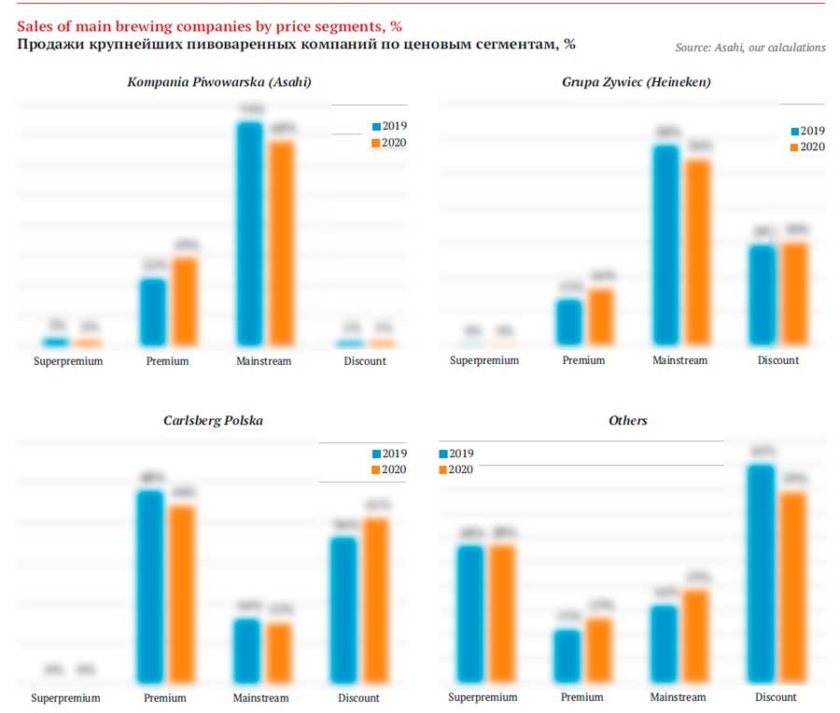

Сегментация по цене

Рост рынка пива в деньгах связан не только с повышением цен, но и премиализацией. На момент подготовки статьи нам были доступны данные за 2020 год. Но и в 2021 году промежуточные отчеты пивоваров сообщают как о росте продаж премиального пива, так и увеличении выручки с каждого проданного гектолитра – премиум продолжает расти.

Согласно собственной оценке Asahi, которая в Польше управляет Kompania Piwowarska, на длинном тренде (CAGR 2014-2019) произошел существенный рост продаж … пива и небольшой рост …. При этом … и … пиво, наоборот, немного сократили продажи.

В 2020 году рост доли рынка … пива на … процентных пункта происходил за счет … сегмента, который сократился на ту же величину. … пиво сохранило свои позиции.

Данные NielsenIQ за 2020 год немного отличаются от оценки Asahi, хотя их ценовые шкалы, видимо, тоже отличаются. Продажи пива категории top & ultra premium, то есть стоимостью более … злотых за … л, выросли больше всего — на …%. Спрос на пиво премиум-класса, т. е. стоимостью от … до … злотых за 0,5 л. увеличился на …%. Пиво эконом-сегмента (до …злотых за 0.5 л) и массовое (до … злотых за 0.5 л) зафиксировало снижение продаж на … % и …%, соответсвенно.

Сегментация по каналам сбыта

В Польше розничная торговля не очень консолидирована, здесь традиционно велика доля мелких магазинов и локальных сетей. Поэтому пивовары не ощущают такого мощного давления современной розницы, как во многих других странах. Однако пандемия усилила позиции некоторых типов сетей.

В ноябре 2021 года GUS опубликовало аналитический отчет «Rynek wewnętrzny w 2020 r.» с данными о каналах розничной торговли.

На конец 2020 года количество магазинов в Польше было на …% меньше, чем в предыдущем году. Общепродуктовая розница, через которую реализуется основной объем пива, сократилась на …%, до … тыс. магазинов, хотя алкогольных магазинов осталось столько же — … тыс.

Общая торговая площадь магазинов практически не изменилась, но произошло перераспределение площадей.

Мелкие торговые точки до 99 м2 не пострадали (очевидно, это магазины формата «у дома»). Но заметно сократились общие площади небольших магазинов (площадью 100–299 м2 на …% и площадью 300–399 м2 — на …%). В то же время, магазины в диапазоне 400–999 м2 увеличили площадь на …%, а магазинах в диапазоне 2000–2499 м2 — на …%.

Вероятно, как и в других странах, с началом пандемии посетители стали чаще заглядывать в сетевую розницу, сократив частоту импульсных покупок и приобретая большие объемы продуктов (и пива) впрок. Хотя нельзя сказать, что переток был особой приметой 2020 года, это — долгосрочный тренд, просто он получил ускорение в новой реальности.

Интересно, что в Польше, как и в других странах, мелкие торговые точки показали устойчивость в 2020 году, поскольку они балансируют необходимость оперативных небольших покупок.

Но какой же конкретно сетевой канал реализации пива оказался в выигрыше? Данные NielsenIQ и сами пивовары говорят: «Мы четко видим продолжение пандемических тенденций — дальнейший спад в традиционной рознице и рост дискаунтеров».

Дискаунтеры, которые, как недавно казалось, начали сдавать свои позиции, отобрали продажи у других общепродуктовых магазинов, как большего, так и меньшего формата. Доля выросла на … п.п., в первую очередь за счет гипермаркетов. Также сохранили стабильность продажи пива через автозаправочные станции, но еще недавно этот сегмент был одним из наиболее быстро растущих.

Заметим, что доля дискаунтеров в Польше (Żabka, Lidl и т. д.) не настолько велика, чтобы существенно влиять на доли рынка компаний или ассортимент. Например, в Украине доля дискаунтеров в продажах пива в рознице превышает половину. Но в своих отчетах лидеры рынка уже с 2013 года говорят о дискаунтерах с беспокойством, которое резко усиливается при каждом кризисе, немного снижаясь в нормальных условиях.

Понятно, что усиление дискаунтеров с их private labels, постоянными промоакциями и жесткой переговорной позицией, втягивает пивоваров в ценовую конкуренцию, и негативно отражается на рентабельности. Однако с новой реальностью приходится мириться всем, в 2021 году даже польские крафтовые пивовары начали варить пиво для Lidl.

Продажи пива в HoReCa

Продажи пива в барно-ресторанном сегменте остаются за скобками статистики и исследовательских компаний, по ним доступны только оценки.

До начала пандемии Carlsberg Group оценивала долю продаж пива on-trade в Польше в …%. Этот уровень … выше, чем в постсоветских странах, но и … ниже среднего уровня стран ЕС (впрочем, доля продаж on-trade в странах Балтии еще меньше). Но именно это и помогло сохранить устойчивость. Согласно отчету компании: «Хотя рынок пива немного сократился, COVID-19 повлиял на него меньше, чем на большинство других западноевропейских рынков, из-за относительно небольшого канала on-trade».

Насколько существенными было снижение продаж через HoReCa?

Согласно GUS, из-за долгосрочных ограничений работы в 2020 году число предприятий общественного питания сократилось на …%, до …тыс. Общие доходы снизились на …%, составив … млрд злотых.

В контексте пивного рынка, важно, что в наибольшей степени пострадали продажи алкогольных и табачных изделий …%, до …млрд злотых).

В третьем квартале 2021 года, согласно GUS, рестораны и гостиницы были в лидерах по восстановлению числа заведений. Но это процесс сильно тормозит кадровый дефицит, поскольку уволившиеся и новые сотрудники не верят в то, что работа в HoReCa будет стабильной.

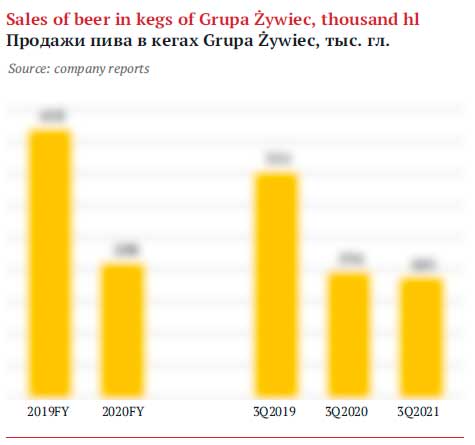

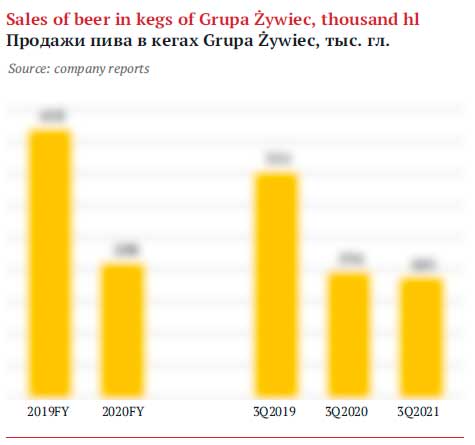

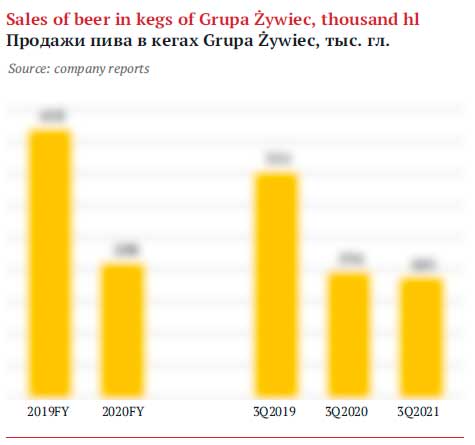

Относительно сокращения продаж пива общих данных по отрасли мы не нашли, но, в какой-то мере, спад можно оценить по цифрам из отчета Grupa Żywiec. Продажи пива в кегах компании на первом году пандемии сократились …. Предварительные данные по продажам разливного пива за три квартала 2021 года показывают, что на втором году пандемии произошла стабилизация, так как сокращение составило всего …%. Однако мы видим, что несмотря на возобновление работы ресторанов и адаптацию посетителей, восстановления продаж пива не произошло.

Несложно рассчитать, что для Grupa Żywiec доля продаж пива в кегах сократилась с …% в «нормальном» 2019 году до …% в следующем «ненормальном». То есть, серьезный относительный спад в абсолютных цифрах кажется незначительным для крупных компаний. И понятно, почему Carlsberg Group также говорила о незначительном влиянии ограничений на динамику рынка.

Однако главный удар пришелся не на лидеров, которые генерируют основные объемы продаж пива. Негативный эффект был обратно пропорционален размеру производства. Президент Польской ассоциации крафтовых пивоварен Марек Камински, описывая ситуацию для Franczyza & Biznes, говорил:

«Сегмент крафтового пива наиболее пострадал от пандемии, поскольку его производители тесно связаны с гастрономией. В среднем в Польше пивоварни продают около 15% пива в HoReCa, в то время как для крафтовых пивоварен эта доля в среднем составляет около 30%. Есть и такие крафтовые пивоварни, которые вообще не занимаются розливом и полагаются исключительно на сотрудничество с гастрономией. Во время тотального карантина, с которым нам пришлось столкнуться с середины марта по вторую половину мая 2020 года, многие пивоварни вообще лишились возможности продавать и получать прибыль».

Сегментация по вкусам

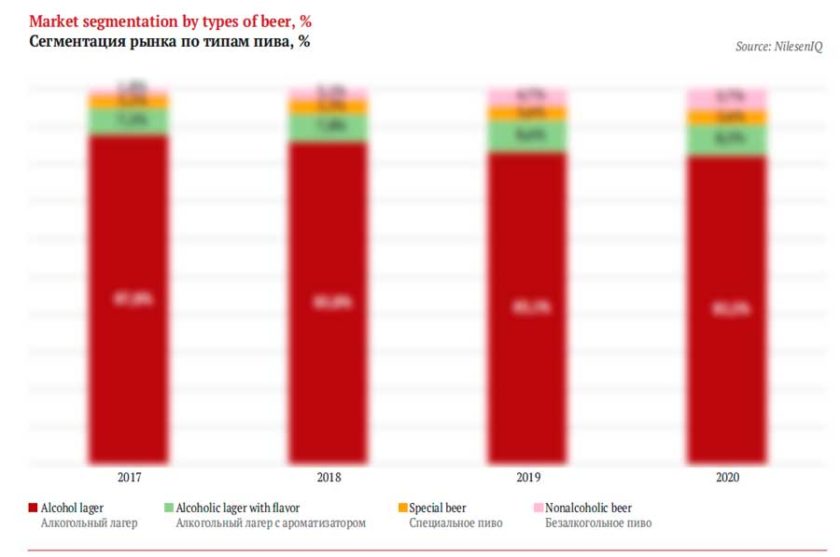

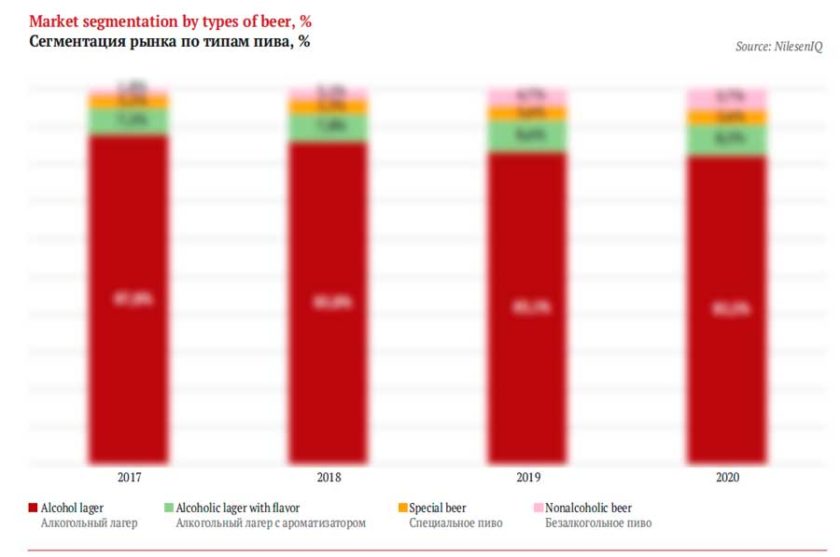

Хотя традиционные лагеры абсолютно доминируют на польском рынке пива, доля особых вкусов быстро растет. Интерес к нестандартным пивным вкусам — это мировой тренд, но ключевую роль играет активность самих польских пивоваров. Лидеры рынка примерно с 2015 года начали активно осваивать категорию специального пива, выпуская необычные сорта крупных брендов. Для новинок выделялось много полочного пространства и бюджетов на продвижение, что предопределило быстрый рост категории.

Продажи пива с особым вкусом связаны с развитием премиального сегмента, поскольку такое пиво стоит дороже (а скоро разница в цене станет еще больше) и безалкогольного сегмента, поскольку он тоже сегодня развивается за счет сортов с добавками.

Пандемия немного замедлила рост доли специальных и ароматизированных сортов. Но теперь возникли новые ограничения, которые повиляли на доступность специального пива и могут заставить крупных производителей провести ревизию ассортимента и рецептуры сортов. А именно, пивовары столкнулись с дополнительным акцизом на сладкие напитки, которое затронуло сегмент ароматизированного подслащенного пива.

Акцизный сбор применяется к общему количеству сахара, включая ингредиенты, добавляемые в готовое пиво, например, сок или подсластитель. Это нововведение требует директива ЕС 92/83/ЕЕС. Все государства-члены должны применить ее до 2030 года. Между тем польский парламент сразу приступил к работе, и эти изменения вступают в силу с начала 2022 года.

В зависимости от конкретного продукта и его состава повышение акциза оценивается в 20-60%, что отразится на конечной цене для потребителя. А для всей пивоваренной отрасли это может вылиться в 3% увеличения налогов, по оценке Бартломея Моржицкого, главы Союза работодателей пивоваренной промышленности.

Позиции крупнейших компаний

Kompania Piwowarska (Asahi)

Kompania Piwowarska (KP) – крупнейшая пивоваренная компания Польши, которая возникла в 1999 году как объединение двух крупных пивоварен: Tyskie и Lech. Они и сегодня составляют костяк группы.

В 2020 году объем продаж KP составил … млн. гкл. пива (сокращение на …%), а доля рынка осталась на уровне близком к …%. В то же время по размеру валовой выручки, согласно данным Минфина, компания занимает не первое, а второе место после Grupa Żywiec, т.к. по итогам 2020 года она составила … млрд. злотых (снижение на …%), или $… млрд.

Изначально KP могла претендовать на крепкое второе место, но европейский актив заинтересовал SABMiller – одну из наиболее амбициозных на то время транснациональных пивоваренных компаний. В 2003 году SABMiller вошла в капитал KP, и она получила ресурсы для поглощения третьего предприятия в Белостоке. В 2009 году SABMiller приобрела полный контроль над KP.

Весь этот десятилетний период – от образования до полного поглощения — был этапом супердинамичного развития KP, которая удвоила долю рынка с 20 до 40%. Лидером компания стала еще в 2005 году, а к 2009 отрыв от Grupa Żywiec казался непреодолимым – почти 10 п.п.

Но затем началась длительная темная полоса. Сначала KP, как и ее ближайшего конкурента, подкосил экономический кризис, который привел, согласно отчету, к «интенсивной конкуренции и неустойчивой потребительской среде».

Кризис для крупных пивоваров длился с 2009 по 2011 год, но он стал настоящим трамплином для региональных производителей. Интересно, что параллельно похожие процессы происходили в постсоветских странах восточнее ЕС, куда из глубины Сибири пришла мода на «живое» пиво. Так и в Польше неожиданно быстро выросла популярность непастеризованного и нефильтрованного пива от независимых пивзаводов. Новое увлечение польских потребителей было связано с усталостью от евролагеров транснациональных компаний.

Крупные ключевые бренды KP тоже оказались под ударом (в основном Tyskie и Zubr). Хотя после кризиса доступные бренды, такие как Wojak, наоборот понравились экономным потребителям и прибавили в рыночном весе.

С противоположного фланга ситуацию усложняло бурное развитие дискаунтеров, куда потянулись покупатели в надежде сэкономить. Ценовая конкуренция в супермаркетах вылилась в высокую промоактивность пивоваров. Скидки на пиво, ухудшение продуктового микса и затоваривание складов негативно отразились на финансовых показателях KP.

Новая светлая полоса, казалось, началась в 2012 году, когда оживление рынка также означало восстановление ценовой структуры рынка. Мощным стимулом роста рынка потребления стало проведение в Польше и Украине футбольного чемпионата Евро-2012. Хотя KP не была его спонсором, но поддержала ключевые сорта новыми запусками, инвестировала в маркетинг. В частности, прошли рекламные кампании для Tyskie и Zubr, продажи которых выросли. Запустив линейку сортов Shandy, для своего ключевого маржинального бренда Lech компания расширила перспективную категорию ароматизированного пива.

Однако преимущества, которые дали крупным пивоварам реклама и чемпионат по футболу, было временным. Региональные пивоварни (и производители private labels на волне роста супермаркетов) вернули утраченную ими долю рынка, отобрав ее у KP и Grupa Żywiec.

С противоположной стороны KP была атакована другими международными компаниями, которые активно осваивали как сегмент ароматизированного пива, так и премиальный сегмент. Продажи женского специального пива Redd’s сократились. Хотя сорта из специальной линейки Lech Shandy продолжали расти, они отбирали часть продаж у основного бренда Lech. Доступный бренд Zubr в течение нескольких лет увеличивал долю и удерживал объемы KP от быстрого сокращения, но это привело к ухудшению продуктового микса.

Как следствие до 2015 года включительно рентабельность KP ухудшалась, а доля рынка и объемы продаж сокращались (притом, что рынок в 2015 году вырос). Хотя к 2016 году — поворотному моменту в судьбе компании — она подошла с позитивной динамикой выручки и объемов, но позиционирование брендов нуждалось в ревизии. Ее провел уже новый владелец KP.

Поглощение SABMiller, которое стало крупнейшим на глобальном рынке пива за всю его историю привело к тому, что европейские регуляторы потребовали от AB InBev продать активы. В борьбу за них вступили Asahi, китайские и частные европейские инвесторы.

Asahi из-за стагнации японского рынка и глобальных амбиций была крайне заинтересована в таком большом куске европейского «пирога» и предложила больше других. За активы в Чехии, Словакии, Польше, Венгрии и Румынии было заплачено 7.3 млрд. евро. Руководство компании вполне осознавало, что потребление пива в ЕС уже достигло пика, но верило в рентабельность бизнеса и силу брендов. Уже в первых отчетах после поглощения Asahi повторила оценки ситуации – ценовая конкуренция на польском рынке резко усилилась, а рынок вряд ли будет расти.

В Польше стратегия Asahi в последние годы основана на последовательном укреплении национальных брендов. При этом, исходя из отчетности компании, во главу угла ставится совсем не рост объемов.

Два главных бренда (Zubr и Tyskie) позиционируются в среднеценовом сегменте и вместе обеспечивают около 10 млн. гектолитров в общем объеме продаж. В то время как в премиальном сегменте KP продает более 3 миллионов гектолитров через широкий спектр брендов и сортов. В последние годы задача состояла в том, чтобы продолжить путь премиализации за счет роста рентабельности Zubr и Tyskie и фокуса на маржинальных брендах в быстрорастущих прибыльных сегментах.

Tyskie был перезапущен в 2018 году с новым рецептом и полностью обновленным визуальным оформлением, что, по данным компании, привело к быстрому усилению позиций в премиальном сегменте. На рынке безалкогольного пива была сделана ставка на Lech Free 0.0, в первую очередь, на его ароматизированные сорта. В 2019 году саббренд увеличил объемы продаж вдвое и занял первое место в сегменте, а в последующие годы его линейка продолжила расширятся новыми вкусами.

Также KP укрепляла позиции в сегменте алкогольного ароматизированного пива. В 2018 году компания выпустила Captain Jack со вкусом рома, в дальнейшем добавляя к нему новые вкусы. Портфель чешских сортов был существенно усилен брендом Kozel, а мода на крафтовое пиво нашла отклик в множестве сортов бренда Książęce, происходящих из разных частей света (такими как IPA, Porter или Weizen).

По нашей оценке, основанной на отчетности KP, в 2020 году она сохранила долю рынка примерно на прежнем уровне. При этом, согласно данным Asahi, структура продаж заметно сместилась в премиальную сторону за счет сокращения доли мейнстрима. Она все еще может показаться гипертрофированной, если сравнивать с другими международными компаниями. Но согласно собственным оценкам структуры продаж, KP практически ушла с рынка дешевого пива, отдав его конкурентам. Поэтому ценовой микс выглядит по крайней мере не хуже, чем у других лидеров рынка.

Каким же был для KP 2021 год?

Предварительные данные, на основе отчетности Asahi за три квартала 2021 года, говорят о сокращении объемов в Польше на …%. Основной спад пришелся на начало года, но также в минус ушел и август из-за высокой базы предыдущего (2020) года. С учетом общей динамики отрасли можно предполагать, что компания сохранила долю рынка примерно на прежнем уровне по итогам всего 2021 года. При этом, согласно отчету, KP продолжает усиливать позиции в … сегменте пивного рынка, в частности, благодаря росту продаж пива … и недавнему запуску линейки специального пива … с тремя фруктовыми вкусами.

До недавнего времени стратегический фокус на рентабельности, вместо удержания объемов, не угрожал лидирующим позициям KP. Однако последнее довольно крупное поглощение на рынке пива (о котором мы расскажем ниже) привело к тому, что теперь разрыв между KP и Grupa Żywiec составляет всего …-… процентных пункта. Поэтому, в том случае, если KP будет продолжать курс на премиализацию, а Grupa Żywiec вдруг решит, что пора пожертвовать маржой и сосредоточится на увеличении объемов, то в среднесрочной перспективе лидер на польском рынке может поменяться.

Grupa Żywiec (Heineken)

Grupa Żywiec сегодня занимает второе место по объемам продаж пива на рынке Польши.

Согласно отчету, в 2020 году продажи компании выросли на …%, до … млн. гкл. При этом компания вышла в лидеры по объему валовой выручки, которая, по данным Министерства финансов, выросла на …%, до …млрд. злотых (примерно $… млрд.).

Пивзавод в Живце можно назвать пионером как в большой польской приватизации, так и в привлечении иностранных инвесторов. Zakłady Piwowarskie w Żywcu был одним из первых преобразован в АО, уже в 1991 году его акции начали торговаться на Варшавской фондовой бирже.

Группа Heineken тоже пришла на польский рынок в самом начале 90-х. Первым делом она наладила дистрибуцию титульного бренда, поставляя его из-за рубежа. А в 1994 году группа решила локализовать производство и выкупила 25% акций пивзавода Żywiec. Голландцы поэтапно увеличивали долю в польской компании, доведя ее до 75% к 1998 году. Общие инвестиции Heineken в предприятие оценивались примерно в 1 миллиард евро, что позволило пивзаводу стать одним из крупнейших в мире.

Тем не менее единоличным владельцем Heineken так и не стала. В 1998 она приобрела первый пакет акций пивоварни Elbrewery с крупнейшим на тот момент польским брендом EB. Однако эта покупка на самом деле была разменом акций с ее владельцем — Brewpole (Harbin B.V.). Параллельно Heineken вошла в капитал пивоварен Warka и Leżajsk Breweries, и тем самым за один лишь 1998 год провела крупнейшую на рынке пива консолидацию. На сегодня Heineken контролирует 65.16% Grupa Żywiec, а доля Harbin составляет 33.19%.

В состав Grupa Żywiec входят пять производственных площадок: Arcyksiążęcy Browar w Żywcu («Пивоварня Эрцгерцога» в Живце), Browar Leżajsk (г. Лежайск), Browar Elbląg (г. Эльблонг), Browar Warka (г. Варка) и Browar Namysłów (г. Намыслов).

По пути к такой структуре Heineken приобрела, закрыла или продала множество пивоварен. Причем последние две сделки произошли совсем недавно (об этом далее).

Хотя Grupa Żywiec и контролируется Heineken, по мнению экспертно-политического объединения Klub Jagielloński, она имеет довольно большую автономию, в том числе в управлении портфелем продуктов. Здесь показательно, что группу не переименовали в Heineken Polska, как обычно делалось в других странах.

Мощный старт, который позволил захватить большой кусок рыночного пирога, изначально поставил задачу перед Grupa Żywiec не увеличивать, а удерживать долю. Развитие других международных компаний, которые пришли на рынок позже, происходило не органически, а скачкообразно, за счет быстрых поглощений региональных пивоваров. В итоге в 2005 году Grupa Żywiec потеряла лидерство.

В 2008 году, когда из-за экономического кризиса поляки стали выбирать более дешевые бренды, то с одной стороны ценовая конкуренция резко усилилась, а с другой – пивовары вынуждены были поднимать цены. Grupa Żywiec, пытаясь сохранить рентабельность, уронила продажи значительно сильнее Carlsberg и KP, которые сделали ставку на доступные бренды. Ситуацию не слишком смягчили рост расходов на телерекламу и даже очень нестандартный (для Польши) ход — вывод в 2009 году доступного пива Warka в 1.5-литровой ПЭТ бутылке.

По завершению кризиса, во время быстрого восстановления рынка пива, инициативу перехватили региональные пивзаводы, которые сильно потеснили национальные бренды Grupa Żywiec.

Этот негативный период продолжался до 2014-2015 гг. Но в 2015 году Grupa Żywiec неожиданно резко увеличила как объемы, так и выручку на фоне нейтрального рынка.

Стоит отдельно перечислить целый ряд эффективных шагов, которые компания предприняла одновременно:

1) Были восстановлены отношения с одной из сетей, которые набрали силу во время кризиса и стали сложным, но важным партнером.

2) Потребители оправились от кризиса и начали проявлять интерес к премиальным новинкам, в том числе различным вариациям флагманского бренда Żywiec.

3) Grupa Żywiec вышла на одно конкурентное поле с региональными пивоварами, выпустив нефильтрованные и непастеризованные сорта пива. Тогда же бренд EB, с которого начиналась история компании, снова вернулся на рынок.

4) Компания перестроила систему дистрибуции, отказавшись от собственной системы сбыта и перейдя к современной агентской схеме работы.

5) Наконец, компания, видя активность и успехи конкурентов, поверила в перспективу специального пива и выпустила ряд новых сортов (Warka Radler, Desperados Nocturno с ромом и пр.), а также вышла на рынок сидра.

Вскоре Grupa Żywiec стала лидером в категории безалкогольного пива — Żywiec Bezalkoholowy (с 2018 года — Żywiec 0.0%) всего через несколько месяцев после своего появления на рынке, опередив по объемам продаж своего основного конкурента — Lech Free.

Следующее резкое укрепление позиций было связано с крупным поглощением, которых давно не происходило в пивоваренной отрасли Польши. В 2018 году появились первые заявления, а в 2020 году Grupa Żywiec подписала соглашение о покупке Browar Namysłów за 500 миллионов злотых (примерно $132 млн.).

Browar Namysłów ежегодно производит около 1.7 миллиона гектолитров пива. Но для новых владельцев гораздо важнее были маркетинговые приобретения – это мощный исторический бэкграунд региональной пивоварни и премиальные перспективные бренды.

Само предприятие расположено в замке, а традиция пивоварения на нем датируется от 1321 года. Благодаря слиянию бренд Namysłów получил возможность использовать широкую дистрибуторскую сеть Grupa Żywiec, а она — перспективный бренд и возможность использовать растущий интерес потребителей к особому пиву. Согласно комментарию компании, сегмент крафтового и регионального пива быстро развивается, а Namysłów на момент приобретения был самым быстрорастущим региональным пивзаводом.

Browar Namysłów еще до поглощения был заметным рекламодателем на польском телевидении. Но Grupa Żywiec не ослабила коммуникацию с потребителями, запустив в 2021 году кампанию «Namysłów należy do otwartych» (буквальный перевод – «Намыслов принадлежит к открытым»). Смысл ее в том, что теперь Namysłów стал более открытым для любителей освежиться особенным пивом из всех регионов Польши.

Ввиду стагнации польского рынка, Heineken, очевидно, не очень нужны дополнительные мощности. Приобретя активы Namysłów, группа вместе с ними купила и небольшую региональную пивоварню в Бранево. Был период, когда она не действовала, но управленцы Namysłów инвестировали в реконструкцию 100 млн. злотых и возродили производство. Теперь над будущим пивоварни снова нависла угроза. Лишние предприятия в Польше часто закрывались международными компаниями, несмотря на возмущение местных жителей и громкие заявления городских властей.

Но пивоварне повезло, и в 2021 году «нестратегический актив» был продан компании Van Pur, вероятно, за очень разумную цену. Мэр Бранево Томаш Селицки написал в Facebook, что чрезвычайно доволен таким поворотом событий: «Могли ли сотрудники пивоварни, их семьи и все жители Бранево мечтать о более приятном рождественском подарке?».

Помимо роста доли рынка за счет поглощения (Grupa Żywiec сфокусировалась на поддержании высокой динамики роста бренда Namysłów), развитие компании в последние годы обеспечила быстрая адаптация к условиям пандемии.

В интервью Parkiet генеральный директор компании Саймон Амор рассказывал о ряде предпринятых шагов.

Для оперативного реагирования с квартального и годового планирования руководство перешло на постоянно обновляемые еженедельные и ежемесячные планы и гибкое управление на основе различных сценариев. Команда отдела продаж была переучена работе с клиентами в условиях ограничений. При этом большая часть сотрудников начала работать из дома.

В 2021 году компания сохранила маркетинговый фокус на … пиве, выпустив новые варианты … и …. Жаркое начало лета сопровождалось ростом продаж … брендов (…, … и … пива), что улучшило выручку на гектолитр. Также компания сообщила о росте продаж легкого пива с пониженной горечью …. Но изменение потребительских предпочтений и покупательского поведения в значительной степени затронуло … сегмент рынка, то есть …и … сегментов, что привело к «общему снижению объемов и доходов пивоваров».

Здесь стоит привести стороннюю оценку структуры продаж компании. Согласно собственной оценке Asahi, еще по итогам 2020 года Grupa Żywiec заметно сместила фокус со … на … сегмент. Причем, вероятнее всего, в этих данных еще не были учтены поглощение пивоварни Namysłów и ее … бренды.

В 2021 году новая волна увеличения доли дискаунтеров ухудшила рентабельность продаж Grupa Żywiec, а рост цен на ресурсы – повлиял на рентабельность производства. Плохая погода во второй половине года негативно отразилась на общем потреблении пива. На фоне …, следствием всех этих движений по итогам первых трех кварталов 2021 года стало сокращение выручки на …% и одновременно рост прибыли на …%.

Очевидно, что сокращение объемов продаж Grupa Żywiec по итогам 2021 года тоже будет заметным и, вероятно, будет ниже среднеотраслевого уровня.

Carlsberg Polska

Группа Carlsberg очень давно присутствует в Польше, но пока не претендует на лидерство. Ее позиции особенно сильны в премиальном и экономичном сегментах, как бы, охватывая рынок с двух сторон (если сравнивать структуры продаж трех ведущих компаний). Поэтому, в соответствии с рыночным трендом премиализации, группа в последние годы развивается заметно динамичнее, чем конкуренты.

Первое поглощение Carlsberg произошло еще в 1996 году, когда она стала стратегическим акционером пивоварни Okocim. В 2001 году была образована группа из пивоварен в Окочиме, Щецине (Bosman), Серпце (Kasztelan) и Вроцлаве (Piast, которая вскоре была закрыта).

Благодаря этим поглощениям и органическому росту доля рынка компании за один лишь 2003 год удвоилась и достигла 13%. Но затем в конкурентную борьбу активно (и даже агрессивно) включились другие международные группы, поэтому позиции Carlsberg Polska не особенно улучшались до 2008 года. Зато во время кризиса компания сумела не только не уронить продажи, как другие компании, а даже увеличить объемы за счет роста доступных брендов Harnaś и Kasztelan.

С 2010 по 2012 гг. у Carlsberg продолжался период восстановления и бурного роста, когда натуральные объемы прибавляли 15% ежегодно. Важную роль сыграла спонсорская поддержка чемпионата Евро-2012, который проходил в Польше и Украине. Благодаря активному маркетинговому сопровождению события, рекламной поддержке ключевых брендов и быстрому расширению представленности в супермаркетах, компания завоевала почти пятую часть рынка. После этого Carlsberg Polska смогла не только удержать достигнутое, но и постепенно увеличить долю, впрочем, с некоторыми колебаниями.

На наш взгляд, Carlsberg Group традиционно применяет к польскому бизнесу свой фирменный «баланс золотого треугольника» — объемов, операционной прибыли и рентабельности, где каждая его часть одинаково важна. Поэтому, пока два главных конкурента в течение 2012-2020 гг. показывали то прибыль, то убыток, деятельность Carlsberg Polska неизменно была прибыльной, судя по публикациям Министерства Финансов.

Вероятно, именно этим балансом и нестандартной реакцией на внешние события можно объяснить, почему динамика натуральных объемов продаж Carlsberg Polska находится в противофазе с динамикой развития рынка пива.

Например, в 2016 году, когда продажи польских пивоваров росли, компания решила избавится от некоторых экономичных брендов, уронив объемы сразу на …% и резко сократив свою долю. Но затем оказалось, что этот маневр оправдал себя, поскольку рынок пива развивался именно в сторону премиализации, и пока конкуренты балансировали на грани рентабельности с крупными, но низкомаржинальными брендами, рентабельность Carlsberg Polska быстро росла.

Следующая ставка компании была сделана на специализацию – дальнейшее усиление в категории безалкогольного и ароматизированного пива (включая радлеры). Для этого в 2018 году была проведена модернизация пивзавода Bosman в Щецине стоимостью 92 миллиона злотых (около $24 млн.). И снова, судя по данным Nielsen и внутренним отчетам компании, результаты Carlsberg Polska были гораздо лучше, чем у конкурентов. Заложенный маркетинговый потенциал позволил увеличить объемы продаж и долю компании в 2020 году, когда рынок пива сокращался.

Согласно данным Министерства финансов Польши, в 2020 году Carlsberg Polska увеличила выручку на …%, до …млрд. злотых. Правда, прибыль до налогообложения сократилась вдвое, до … млн. злотых. В долларах выручку можно оценить примерно в $… млн., а прибыль в $…млн., с примерно той же динамикой. Снижение рентабельности произошло на фоне ее улучшения у других крупных пивоваренных компаний.

Также, по нашей оценке, основанной на отчетности Carlsberg Polska, в 2020 году ее объем продаж вырос на …% в натуральном выражении, достигнув … млн. гкл. На фоне сокращения рынка это означало рост доли компании сразу на …п.п., до …%, согласно нашим расчетам.

Согласно отчету компании за 2020 год, в Польше она добилась значительного увеличения выручки благодаря росту объемов и положительному ценовому миксу. Особенно преуспели крафтовые и специальные продукты, например, бренды Somersby и Zatecky, а также безалкогольное пиво, особенно в подкатегории ароматизированного. В частности, безалкогольные варианты Somersby, Zatecky и Okocim обеспечили рост подкатегории без градуса на …% в 2020 году.

Здесь приведем и альтернативную оценку — Asahi несколько иначе оценивает итоги работы конкурента в 2020 году. В частности, собственник KP также зафиксировал рост доли рынка Carlsberg Polska, но, исходя из опубликованных цифр, …Carlsberg Polska в 2020 году был отрицательным. При сравнительно стабильной доле … брендов, компания заметно сократила вес … брендов и увеличила продажи … пива. Будем учитывать, что это субъективная оценка, основанная на собственных данных конкурирующей компании.

Бренд Somersby появился на польском рынке в 2012 году, после запуска на рынках других европейских стран. Выход в новую категорию, поддержанный рекламой Party Like a Lord, был пробным шаром, поскольку сегмент радлеров и пива с ароматом тогда только зарождался. Можно сказать, что Somersby стал одним из локомотивов развития сегмента, постепенно увеличивая рыночный вес и обрастая множеством вкусов. Не удивительно, что после успеха безалкогольных радлеров на многих других рынках и на фоне быстрого роста безалкогольного сегмента в Польше, в 2019 году появился и безалкогольный Somersby, сначала с классическим яблочным вкусом, а потом и другими ароматами.

Также нельзя не обратить внимание на рост бренда Zatecky. Очевидно, компания, вдохновленная большим успехом Zatecky Gus на рынках постсоветских стран, решила использовать чешский образ и в Польше, выпустив в 2017 году Žatecký Světlý Ležák. В рекламе этого пива тоже использованы образы чешского городка и юмор, а линейка развивалась в том же направлении – со временем появились безалкогольный и темный сорта. Но на этом сходства заканчиваются. В Польше обошлись без адаптированного слова Gus и персонажа. Дизайн пива, как и рекламные коммуникации, тоже никак нельзя назвать адаптацией старых наработок.

Судя по промежуточным данным Carlsberg Polska, в 2021 году положительная динамика замедлилась, но сохранилась, а драйверами на фоне пандемии были те же продукты. Компания сообщила, что в Польше выросли продажи … сортов …, …, а также локальных брендов … и …. В то же время продажи пива … в целом сократились, несмотря на запуск ….

Если говорить конкретнее о продажах, позитивная динамика замедлилась в третьем квартале 2021 года, по завершению высокого сезона. По словам Цеес ‘т Харт, главы Carlsberg Group, «в Польше был сложный квартал из-за резкого спада рынка после проливных дождей и низких температур. Кроме того, особенно ближе к концу квартала, на рынок пива повлияло растущее инфляционное давление, снизившее покупательную способность потребителей. Компания увеличила долю, но недостаточно, чтобы компенсировать падение рынка».

Van Pur

Van Pur – крупнейшая национальная пивоваренная компания, оборот которой в 2020 году преодолел отметку …. злотых ($… млн.). Она неоднократно меняла владельцев, была в составе международных групп, но в итоге вернулась под контроль основателя.

Также Van Pur интересна тем, что освоила нетрадиционные для лидеров направления сбыта. Производство private labels для крупных международных сетей, как и экспорт для компании не менее важны, чем прямое присутствие на польском рынке. Поэтому нет никакого противоречия в том, что при доле …% от общего объема производства польского пива, на бренды Van Pur приходится лишь …-…% национального рынка, по нашей оценке. Сегодня в состав Van Pur помимо 6 пивзаводов, также входят Bagpack (производитель банок) и Qbev (производитель напитков).

Первую часть имени компании дал Збигнев Вантусяк (Zbigniew Wantusiak) — владелец нескольких компаний и не очень публичная персона. Вторую часть — Зигфрид Пура (Siegfried Pura), немецкий предприниматель. В 1989 году партнеры основали совместный бизнес, а в 1992 году восстановили пивоварню в Ракшаве (Rakszawa) и впервые в Польше наладили там розлив пива в банку. Новая упаковка имела огромный успех, но в течение первого года компания концентрировалась исключительно на контрактном розливе для других пивоваров. Уже в 1993 году заработал варочный цех, и компания начала разливать пиво Van Pur Premium. Значительная часть продукции шла на экспорт.

Первым поворотным моментом для Van Pur мог стать рубеж нулевых, когда компания заключила с Brau Union лицензионное соглашение на выпуск пива Goesser, а вскоре была продана этой группе. Затем австрийцы были сами поглощены Heineken. Но Van Pur пришлось выставить на продажу, поскольку после крупных сделок (по выкупу части BBH) Heineken нуждались в средствах. Этой возможностью воспользовался Вантусяк, который в 2003 году выкупил пивоварню обратно. Так Van Pur снова стала независимой компанией.

Под руководством «старого нового» владельца компания быстро росла. Объемы в том числе увеличились за счет недорогого пива, которое Van Pur начал производить под собственными марками сетей. Компания начала расширятся путем быстрых поглощений. В 2005 году в ее состав вошла пивоварня в Забже (Zabrze), а в 2009 году – пивоварни в Кошалине (Koszalin) и Енджеюве (Jędrzejów).

Следующим поворотным моментом могла быть сделка с датской Royal Unibrew, когда пивзавод этой группы в Ломже (Łomża) был передан в обмен на 20% акций Van Pur, но с приоритетным правом выкупа. Однако, передача части акций не стала обычным шагом к окончательному поглощению, которые тогда активно происходили в Польше. В 2012 году Вантусяк воспользовался опционом и выкупил акции обратно. Так он получил под свой контроль уже 5 пивоварен.

Последняя сделка произошла в конце 2020 года. После того, как в состав польских активов Heineken вошла крупная региональная группа Namysłów, она (как и 20 лет назад) разменяла его на другой свой актив, полученный вместе с основным. 100% акций пивоварни Бранево (Braniewo) с несколькими крепкими региональными брендами были проданы Van Pur. С новым предприятием общий производственный потенциал польской группы увеличится почти до 6 млн. гкл. в год.

Но зачем Van Pur потребовалось еще одно производство на польском рынке, который сокращается несколько лет подряд? С одной стороны, цена пивоварни вряд ли была высокой. Городские власти Бранево говорили, что предприятию угрожало закрытие, и сделка фактически спасла ее. С другой стороны, мощности могли пригодиться на волне интереса к региональному пиву. А также потому, что польский экспорт (и, очевидно, зарубежные поставки Van Pur) продолжают расти.

Для международных компаний зарубежные рынки не могут быть важны по определению. Доступным и массовым экспортом они могут обеспечивать лишь небольшие, удаленные или сложные рынки. Также экспортируются очень известные марки с жесткой географической привязкой и высокой розничной стоимостью, что ограничивает объемы продаж. Всех этих сдерживающих факторов нет у крупных национальных пивоваренных компаний – практически в любой стране экспорт для них очень важен. Это хорошо заметно как по доле экспорта в их продажах, так и по доминированию их доли в национальном экспорте.

Например, Kompania Piwowarska в 2020 году отправила за рубеж около …% сваренного пива, а Grupa Zywiec – около …%. Логично, что Asahi, с ее стратегией экспансии и меньшим присутствием в ЕС, активно использует Польшу для снабжения рынков других стран, а Heineken этого не требуется. У Van Pur, по некоторым оценкам в прессе, около … продаж приходится на экспорт.

Во многом значительная доля экспорта связана с тем, что Van Pur производит private labels для международных торговых сетей, в частности, Tesco. Прозрачные торговые границы ЕС позволяют заключать масштабные контракты на производство больших объемов недорогого пива (на сайте Van Pur говорится о почти 30 летнем опыте поставок частных марок международным сетям). Компания адаптирует характеристики пива под нужды торговцев, используя свой маркетинговый опыт и собственные линии по производству упаковки.

Конечно, большое внимание уделяется международному продвижению пива самой компании. В первую очередь, визитной карточкой являются марки Karpackie, Łomża и титульный бренд Van Pur, которые можно найти на всех ключевых экспортных рынках.

Не менее важен экспорт некоторых «национальных» брендов, привлекательных для местных любителей импортного пива. Например, в постсоветских странах популярны сорта пива Edelmeister и Hermann Muller. В частности, в Россию ежегодно завозится около … млн. литров этого пива. На удаленных рынках импортный продукт в упаковке с немецким именем на лейбле обычно и принимают за немецкий (этому также способствует «непольское» имя производителя).

Польские крафтовые пивовары

Как сегодня обстоят дела у польских малых пивоваров? Какие тренды на них влияют?

Согласно оценке Польской ассоциации ремесленных пивоваров (Polskie Stowarzyszenie Browarów Rzemieślniczych), крафтовые пивоварни в 2020 году смогли быстро адаптироваться к новой необычной рыночной ситуации, привлекая новых потребителей и увеличивая долю рынка. Объем производства пивоварен, входящих в объединение, увеличился на …% и составил … гектолитра (PSBR, по их собственной оценке, представляет около …% крафтового сегмента).

Исходя из этих данных, можно примерно рассчитать, что доля рынка крафтовых пивоварен на рынке превысила …%. Но многие участники крафтового движения считают, что доля малых пивоваров существенно выше. Например, согласно Polskie Stowarzyszenie Piwowarów Domowych (ассоциация домашних пивоваров с 1350 участниками) доля крафта составляет около …% пивного рынка.

К слову, по мнению PSPD, практически все национальные крафтовые проекты запущены домашними пивоварами, которые решили организовать производство покрупнее. В Польше домашнее пивоварение развито очень хорошо и появилось гораздо раньше промышленного крафтового. Домашний опыт накладывает свой отпечаток – это энтузиазм, любовь к постоянным обновлениям ассортимента и налаженная коммуникация в сообществе.

Считается, что история крафтового пивоварения в Польше началась с того момента, когда основатели пивоварни Pinta в 2011 году сварили пиво Hop Attack. Они пребывали под впечатлением от пивного турне по США. К слову, увлечение американским опытом и сырьем также характерно для польских пивоваров в целом.

До 2015 года рост числа пивоварен был экспоненциальным, что и естественно, с учетом низкой базы. Затем вплоть до пандемии ежегодно на карте Польши появлялось около полусотни новых имен крафтовых пивоварен. А максимум был достигнут в 2018 году, когда, по подсчетам авторитетных блогеров из Piwna Zwrotnica, прирост составил почти … пивоварен (правда, половина из них – это контрактные проекты).

Уже в относительно спокойном 2019 году число новых запусков сократилось, а в кризисном 2020 их число было вдвое меньше рекордного года. В итоге, по подсчетам Piwna Zwrotnica, в 2020 году в стране действовали … пивоварни, из которых … – это стационарные, а оставшиеся …– контрактные производства. Заметим, что в 2021 году власти преподнесли неприятные сюрпризы контрактным пивоварам (об этом ниже), что может негативно отразиться на их развитии, но они надеются, что это временные трудности.

Кроме множества контрактных бизнесов, крафтовое пивоварение Польши выделяется множеством коллабораций, причем часто это трансграничные проекты. Несмотря на трудности, по оценке Piwna Zwrotnica, число контактов с зарубежными пивоварами растет, появились постоянные «мосты». Среди направлений, которые стали выбираться все чаще, особенно выделялись Чехия и Украина.

Еще есть куда расти?

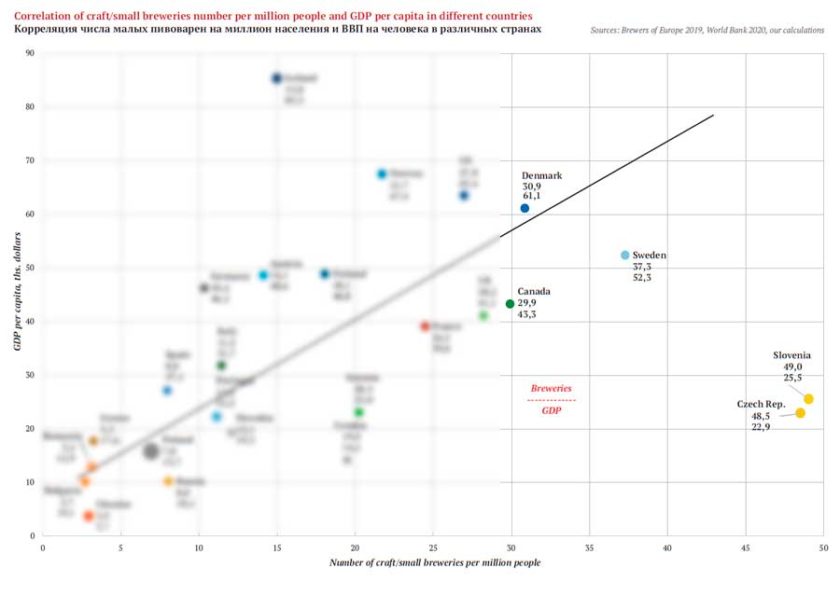

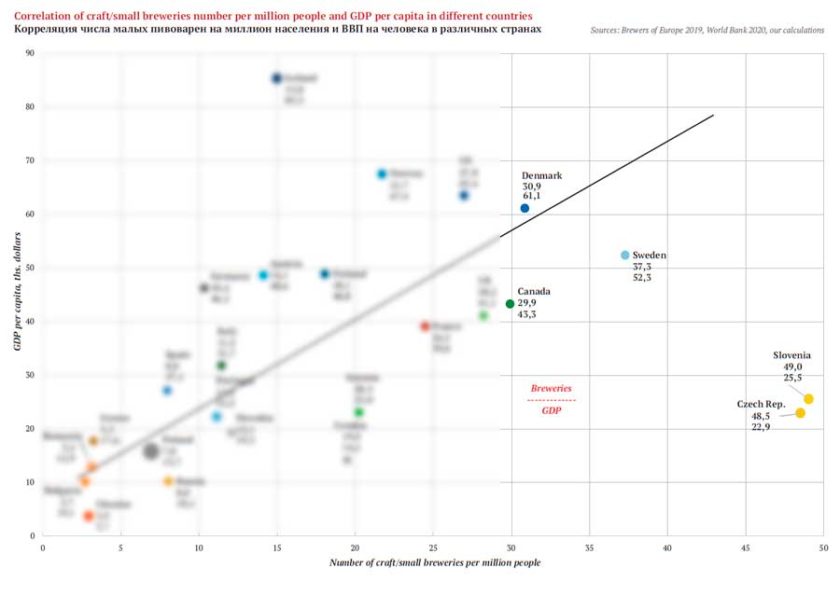

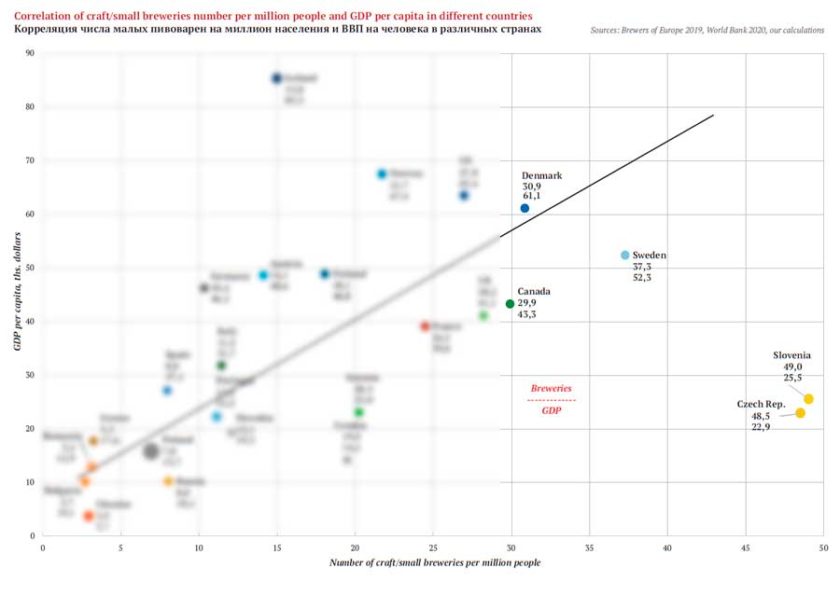

Много ли для Польши 265 стационарных крафтовых пивоварен? Нет, не много. На графике показано, как связаны их число (в пересчете на миллион населения) и средний уровень ВВП на душу населения в разных странах. Видна довольно четкая зависимость от экономического уровня. Очевидно, чтобы крафтовых пивоварен было много, нужно, чтобы страна была обеспеченной.

Например, Швейцария и Лихтенштейн даже не поместились на вертикальной и горизонтальной осях, поскольку эти страны — рекордсмены как по доходам, так и по удельному числу пивоварен (соответственно, 124 и 50 пивоварен на миллион населения).

Наш график мог быть больше похож на прямую, если бы не влияние традиций потребления пива. Например, в Чехии и Словении малых пивоварен непропорционально много, хотя благосостояние этих стран сопоставимо с Польшей. Просто особая любовь к пиву проявляется в инициативах местных предпринимателей.

В этой связи интересно, что Германия – совсем не страна малого пивоварения. Здесь огромное число старых региональных пивзаводов сужают конкурентное поле крафтовых пивоваров.

Зато не похожая на Германию родина крафта с ее числом пивоварен (8884 в 2019 году), вполне вписывается в средний тренд. США не слишком отличаются, например, от скандинавских стран, если разделить эту цифру на численность населения.

В целом наш график хорошо иллюстрирует, что в Польше, как и других странах без непрерывных и мощных пивных традиций, развитие малого пивоварения тесно связано с экономикой. Если она будет быстро расти, а HoReCa полностью восстановится, то и потенциал крафтовых пивоварен будет большим. Поэтому при составлении прогнозов имеет смысл смотреть на перспективы роста ВВП Польши.

Так, пока ВВП быстро рос, число пивоварен тоже быстро увеличивалось. Затем ВВП существенно просел в 2020 году из-за ограничительных мер. Хотя экономика Польши быстрее других стран адаптировалась к условиям пандемии, но и восстановление в 2021 году происходило медленнее, чем в ряде других стран ЕС.

Потребительские драйверы роста

Экономические перспективы неочевидны, но потребительские тренды, которые способствуют продажам крафтового пива, только усилились в последние годы. Мы уже называли первые два, но повторимся — этот контекст особенно важен для крафта.

Премиализация рынка. На розничном рынке быстро снижался интерес поляков к недорогим массовым брендам — именно их продажи падали и негативно влияли на рынок в последние годы. С другой стороны, выросли продажи премиального и импортного пива, которое наиболее близко по цене к продукции крафтовых пивоваров. Различные исследования предпочтений польских потребителей также показывают, что они готовы платить больше за хороший, качественный продукт.

Разнообразие вкусов. Растущее разнообразие вкусов польских любителей пива (как и вообще на FMCG рынке) отмечено во многих исследованиях. Пандемия, кажется, замедлила рост доли нестандартных сортов и особых вкусов, судя по данным Nielsen. Но в 2017 году на них приходилось …%, а в 2020 году – …%.

Поддержка локального бизнеса и мода на локальные продукты. Во время пандемии, как никогда раньше, полякам стало важно поддерживать местных мелких предпринимателей, которые не так устойчивы, как рыночные гиганты. Как пишет Strefa Biznesu, людям известно, что пандемия привела к значительным потерям для многих мелких производителей продуктов, особенно тех, чьи продажи были сосредоточены в канале HoReCa. Оказалось, люди готовы помочь малому бизнесу, выбирая его продукцию. Уверенность в поддержке сообщества позволяет локальным пивоварам даже в сложные времена запускать новые проекты.

Наиболее яркий пример – компания Mazurska Manufaktura SA, которая в 2021 году приобрела права сразу на 11 исторических марок пива из разных регионов Польши и уже восстановила производство на некоторых покинутых пивоварнях. Большой опыт ведения локального бизнеса, активная поддержка местных жителей, возможность приобрести недорогое и качественное оборудование (например, б/у из Германии) способствовали сверхбыстрой экспансии.

«Региональным пивоварням есть что предложить. Но также развивается патриотизм местного потребителя и возвращается хорошее отношение к старым брендам. Поэтому возникла идея восстановить и вернуть былую славу культовым региональным пивоварням и брендам, представив продукцию с привлекательным соотношением цены и качества», — говорит Якуб Громек, президент Mazurska Manufaktura SA Bizness.

Прямое влияние пандемии

О влиянии пандемии на малое пивоварение рассказал Павел Лещинский (Paweł Leszczyński) – председатель ассоциации пивоварен Wolny Kraft и организатор фестивалей. По его оценке, ни падения продаж, ни массового закрытия пивоварен, вопреки первоначальным катастрофическим прогнозам, не произошло.

«Большинство из них все еще работают. Я основываюсь не на рыночных исследованиях, а на своих наблюдениях. Коронавирус пока не слишком повлиял на рынок, но я думаю, в ближайшие 1-2 года многое изменится» — говорит Павел Лещинский.

Он считает, что крафтовые пивовары просто не могли оставить бизнес и людей, которые стали частью их жизни, даже если они теряли деньги. Жизненно важную роль сыграло сообщество любителей крафтового пива, сплоченное вокруг пивоварен. Эти люди помогли им пережить самые сложные дни.

Тем не менее, сейчас оптимизм Павла очень сдержан: «Сырье, алюминиевые банки, упаковочные материалы и стоимость человеческого труда подскочили иногда вдвое. То же самое можно сказать про электричество, воду и утилизацию отходов». Рост цен еще может иметь серьезные последствия для статистики крафтовых пивоварен.

Тенденции на польском рынке крафта

Меньше эля, больше лагера

Согласно PSBR, 2020 год стал еще одним годом динамичного роста доли пива низового брожения. В 2020 году крафтовые пивоварни сварили на …% больше лагеров, чем в предыдущем году. За тот же период производство пива верхового брожения снизилось на …%. Уже почти каждое третье пиво, сваренное польской крафтовой пивоварней, — это лагер, хотя еще в 2018 году их доля была всего …%.

Пиво без границ

В 2020 году резко выросло значение зарубежных рынков. Доля пивоварен, которые отправляют пиво на экспорт, увеличилась до …% (среди членов PSBR). У этих пивоварен каждая десятая бутылка или банка отправляется иностранным получателям (в 2019 году – каждая двадцатая).

Больше банок, меньше кег

Наиболее заметные тенденции в упаковке 2020 года:

1. Резкое падение доли кег в общем объеме продаж. Спад был вызван пандемией и двумя локдаунами, которые снизили спрос на пиво в кегах почти до нуля в течение нескольких месяцев. Пивоварни были вынуждены интенсивно искать покупателей пива в бутылках и банках, а доля кег в общем объеме производства пивоварен снизилась с …% в 2019 году до …% в 2020 году.

2. Увеличение количества крафтового пива, разливаемого в алюминиевые банки, более чем в … раза. В 2020 году количество пивоварен PSBR, предлагающих баночное пиво, увеличилось с … до … по сравнению с предыдущим годом. Растущая популярность крафта в банке и сопутствующее ей оснащение крафтовых пивоварен линиями розлива в банку означают, что в ближайшие годы эта тенденция продолжится.

Ассортимент «устаканивается»

Соотношение премьер к регулярным сортам пива у крафтовых пивоварен-членов PSBR остается на одном уровне в течение последних двух лет. Структура произведенного пива показывает, что, вопреки распространенному мнению, пивоварни в первую очередь сосредоточены на поддержании стабильности предложения (почти …% произведенного объема), не забывая о новых продуктах (почти …% объема). Еще примерно …% — это редкие сорта пива, которые не варят каждый год. Многочисленные и яркие новинки, появляющиеся в предложениях пивоварен, не оказывают очень большого влияния на общий объем производства пивоварни.

IPA пока на коне

Сравнительно сдержанную активность крафтовых пивоваров также отмечает Piwna Zwrotnica. По подсчетам энтузиастов, в 2020 году премьер стало заметно меньше, по понятным причинам (… против …). Анализ выпущенных сортов говорит о том, что доля запусков IPA выросла с … до …% — этот стиль явно доминирует. Стауты не сдавали позиции (каждая … — премьера), при этом вырос интерес к «кислякам» (…% против …% годом ранее). В аутсайдерах оказалось пшеничное пиво – доля таких новинок снизилась с … до …%.

География запусков показывает, что регионы проявляют все больше инициативы, хотя центрами крафтового движения по-прежнему остаются Варшава, Катовице и Гданьск.

С тенденциями в использовании хмелей, добавок, выдержки в бочках и пр., рекомендуем ознакомиться в оригинальном отчете. Надеемся, что Piwna Zwrotnica выпустит новый обзор зимой 2021 года и мы увидим, в какую сторону движется крафтовое сообщество Польши на втором году пандемии.

Юридический казус с контрактниками

Несмотря на благоприятный бизнес-климат, в Польше существуют законодательные риски для крафтовых пивоварен. И дело не в новом акцизе на сладкие ингредиенты, который особенно часто используют пивовары-экспериментаторы.

Национальные законы гармонизированы с нормами ЕС, которые предоставляют налоговые льготы малым пивоварам по акцизным отчислениям. Правда власти начали искать новые возможности пополнения бюджета и попытались поставить эти льготы под вопрос.

С 2006 года (в слегка видоизмененной форме) действует такая льгота:

«Налогоплательщики, производители пива, которые выпускают до 200 000 гкл. пива в календарный год, освобождаются от уплаты акциза — в размере 50% от суммы акциза, рассчитанной с использованием ставки акциза… Положение применяется к налогоплательщикам 1) юридически и экономически независимым от других предприятий, производящих пиво; 2) с местом нахождения предприятия отдельно от других предприятий, занимающихся производством пива; 3) не производящих пиво на основании лицензий, полученных от других предпринимателей».

Как мы уже знаем, две сотни польских контрактных крафтовых пивоварен сотрудничают со стационарными производствами. Но их отношения оказались под угрозой из-за активности налоговиков и разночтения в толковании налоговых льгот.

С началом пандемии польская налоговая служба участила проверки и усилила контроль пивоварен, производящих пиво для «контрактников». Они даже наложили штрафы на некоторые производства, считая, что контракт между стационарным и контрактным пивоваром означает работу по лицензии, что исключает налоговую льготу. Теоретически они даже могут требовать возместить размер уплаченного акциза за последние пять лет.

Безусловно, контракт между реальной и виртуальной пивоварней не является лицензионным соглашением по своей сути, ведь контрактная пивоварня производит свое собственное пиво, а физическая — остается в рамках своего годового лимита. Кажется, пивоварам удалось солидаризоваться и довести свою позицию до властей, но точку может поставить лишь доработка законодательства.

Чтобы получить по e-mail полную версию статьи в pdf, предлагаем купить ее сейчас ($35, по курсу) или связаться с менеджером.

2Checkout.com Inc. (Ohio, USA) is a payment facilitator for goods and services provided by Pivnoe Delo.